-

Growth Specialist | Noteless

-

Digital Innovation Consultant | BAHR

-

Avdelingsleder | DNB Bank ASA

-

Head of People and Culture | Noteless

-

Strategisk rådgiver og prosjektleder - M365 | Frend

-

AI and ML Engineer | NBIM

-

QA Automation Engineer | Emma Systems

-

CTO | Kilter

-

Chief Financial Officer (CFO) | ZTL

-

Country Manager Norge | Noteless

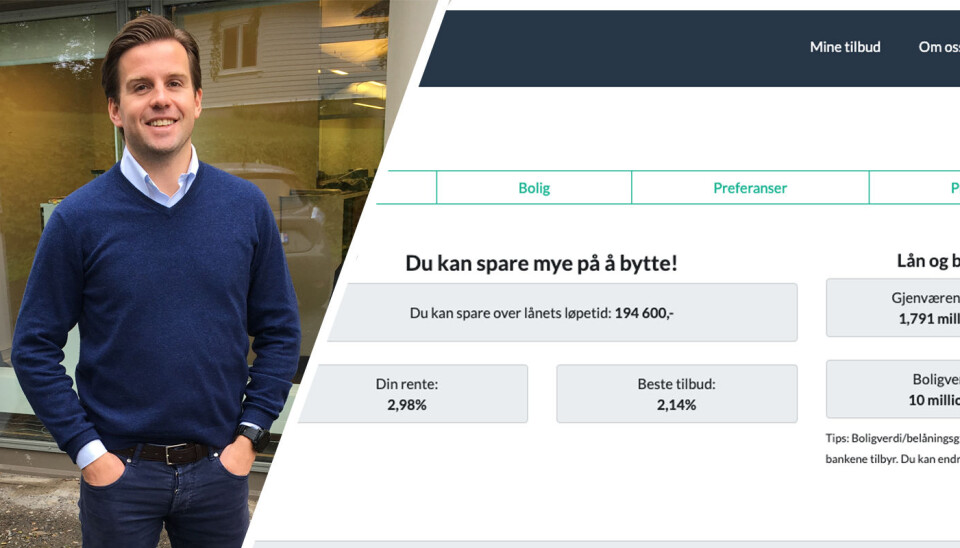

Renteradar vil la deg bytte bank med ett klikk: -- De store bankene tjener på kundenes uvitenhet

– Flere av testbrukerne våre har hatt et besparelsespotensiale på langt over 100.000 over lånets løpetid, sier Renteradar-gründer.

Fredrik Stang Heffermehl og Axel Busch-Christensen mener de store bankene tjener for mye på kundenes uvitenhet. Derfor lanserte de for få uker siden Renteradar, en gratis tjeneste som kan overvåke boliglånsrenten over tid.

− Selv om man har en god rente i dag, er det ingen garanti for at den er god om ett år, sier Heffermehl.

Han forteller at selskapet har lagt ned mye arbeid i selve registreringsprosessen - ved at brukeren enkelt registrer seg med BankID, og at Renteradar fikser resten.

− Vi henter lånebetingelsene dine og estimerer boligverdien automatisk. Man kan selvfølgelig registrere seg manuelt også, men da må man fylle inn all informasjon selv, sier gründeren.

Foreløpig er det kun DNB og Nordea-kunder som kan registrere seg med BankID, men ifølge Heffermehl kommer flere banker fortløpende:

− De er rett rundt hjørnet, og frem mot sommeren håper vi å ha to til klare, sier han.

Bytte bank med et klikk

Over tid ønsker også selskapet å gjøre det enda enklere få bedre betingelser på boliglånet.

– Vi jobber med en løsning for at man skal kunne bytte bank med et klikk. For de som ikke ønsker å bytte bank, og jobber vi med en løsning hvor brukeren kan gjøre banken sin oppmerksom på at det finnes bedre tilbud der ute og pent be om tilsvarende rente i banken de er kunde i, sier Heffermehl.

Gründeren tror det er flere grunner til at mange betaler med enn de må i rente.

– Mange har alt for stor tillit til at banken, både at banken gir deg ett rettferdig tilbud i utgangspunktet, men også at de ikke skrur opp renten din mer enn de bør over tid, sier han og legger til:

– Det er også mange som synes det kan være både kjedelig, tidkrevende og vanskelig å orientere seg om hvilke tilbud som finnes i markedet.

For lite kundemobilitet

Gjermund Nese, avdelingsdirektør i Konkurransetilsynet, bekrefter utsagnet.

– Mange opplever det som en stor barrière faktisk å bytte bank, og det er ingen tvil om at det er kunden som taper på dette.

Han viser til en rapport om konkurransen i boliglånsmarkedet, fra 2015.

– Vi så da at kunder i liten grad bytter bank. Det var også i rapporten formidlet en ønske om å få kundemobiliteten opp. Den legger til rette for bedre konkurranse, sier Nese og legger til:

– For at konkurranse skal fungere godt i et marked, er du avhengig av at bedrifter konkurrerer seg imellom. Du er samtidig avhengig at kundene faktisk responderer på konkurransen. Hvis ingen bryr seg, er det ikke vits å konkurrere, sier han og spør, rent retorisk:

– Hvorfor skal de tilby noe som er bedre enn konkurrentene, hvis de ikke tiltrekker seg kunder uansett?

Mange har mye å spare

Heffermehl peker på at det allerede tjenester som lar deg sjekke strømpriser og mobilabonnement, og med enkle grep bytte leverandør hvis du føler prisen er for høy.

Han mener en slik tjeneste er enda viktigere på boliglån.

− Folk har nesten gjort sport i å bytte strøm-abonnement for å få best mulig pris. Kremmeren i meg er stor tilhenger av dette, men man begynner i litt i feil ende, sier han og fortsetter:

– Besparelsespotensialet på strøm er for de fleste snakk om noen hundrelapper i året. Når det gjelder boliglån blir det fort tusenlapper bare ved å senke renten med noen få prosentpoeng.

Han forklarer videre at hvis du har et boliglån på 3 millioner kroner og reduserer renten med 0,4 prosentpoeng, vil dette utgjøre 12.000 kroner første året.

− Det som også er veldig interessant er besparelsene over lånets løpetid. Løpetiden er ofte over 20 år, noe som gjør at det blir store beløp over tid. Flere av testbrukerne våre har hatt et besparelsespotensiale på langt over 100.000 over lånets løpetid.

Heffermehl var konsulent i Arkwright Consulting før han begynte å se på muligheten for å starte noe eget.

− Gjennom en bekjent kom jeg i dialog med Axel (Busch-Christensen journ. anm). Han driver et VC-investeringsselskap og var også gira på å bygge noe selv fra bunnen av. Vi satte oss ned og begynte å leke med ideer, og Renteradar var det som kom ut da vi var ferdige, forklarer han.

Brukere først, så inntekter

− Hva sier bankene om dette?

− Vi har ikke hatt mye dialog med de største bankene ennå. Vi har prøvd å holde oss litt under radaren inntil vi var helt i gang, forteller Heffermehl.

Men han mener tjenesten kan bli en utfordring for de store bankene.

− Flere av de store bankene tar seg bedre betalt enn de burde, i hvert fall fra enkeltkunder eller grupper. De har de siste årene tjent veldig godt på boliglån, mye grunnet at folk rett og slett ikke følger med på boliglånsrenten sin.

Tjenesten er gratis for brukerne, og Heffermehl forteller at selskapet ikke har en inntekter ennå, men at de ønsker å kunne ta betalt av banker som får nye kunder gjennom tjenesten.

− Vi har vært i dialog med noen av de litt mindre bankene som er mest kompetitiv på rente, og tilbakemeldingene fra dem har vært at dette er interessant, men at vi først må bevise at vi klarer å skape en brukermasse, sier han.

– Spennende utfordrer

Direktør og kundeområdet i Sbanken, Anne-Christine Fiksal, ønsker Renteradar velkommen:

– Sbanken har alltid kundene i fokus, og dette er en tjeneste som vil komme kundene til gode og jobber for kundens beste. En spennende utfordrer, sier hun.

Sbanken var en av få banker som lot være å heve boliglånsrenten da sentralbanken økte styringsrenten i mars.

De er også en av få banker som avviser alle forsøk på pruting, fordi de ifølge dem selv uansett skal være banken med lavest rente over tid.

Fiksal er sikker på at bransjen i langt større grad vil bli utfordret på åpenhet om prisingen i tiden fremover, og at dette kommer til å skjerpe konkurransen.

– En slik tjeneste er nok et bidrag som utfordrer bransjen på åpenhet og transparens. Lokkepriser funker ikke i lengden. Kundene vil ha forutsigbarhet, og bankene kan dermed ikke gjøre for mange hopp og sprett.

Også DNB hevder å se positivt på den nye tjenesten:

– Vi er varme tilhengere av konkurranse og synes det er bra med tjenester som gjør det enklere for kundene, sier Even Westerveld, informasjonsdirektør i DNB, til Shifter.

– I Norge er vi i dag heldige som har en offentlig finansiert prissammenligningstjeneste i Finansportalen, og kundene er flinke til å orientere seg i markedet for boliglån. Våre kunder har konkurransedyktige priser, så vi tenker at en slik tjeneste kan være positiv for DNBs konkurransekraft, sier han videre.