-

Senior Full-Stack Utvikler | Lawai

-

Senior Security Engineer | Firi

-

Senior Software Engineers - Frontend & Backend | Hornet

-

Medeier* | Boitano

-

Demand Generation & Campaign Manager (Scandinavia) | Infrakit

-

Utvikler | Blank

-

FullStack Site Reliability Engineer | Vespa.ai

-

Lead Security Software Engineer | Vespa.ai

-

Principal Software Engineer, AI | Bislab

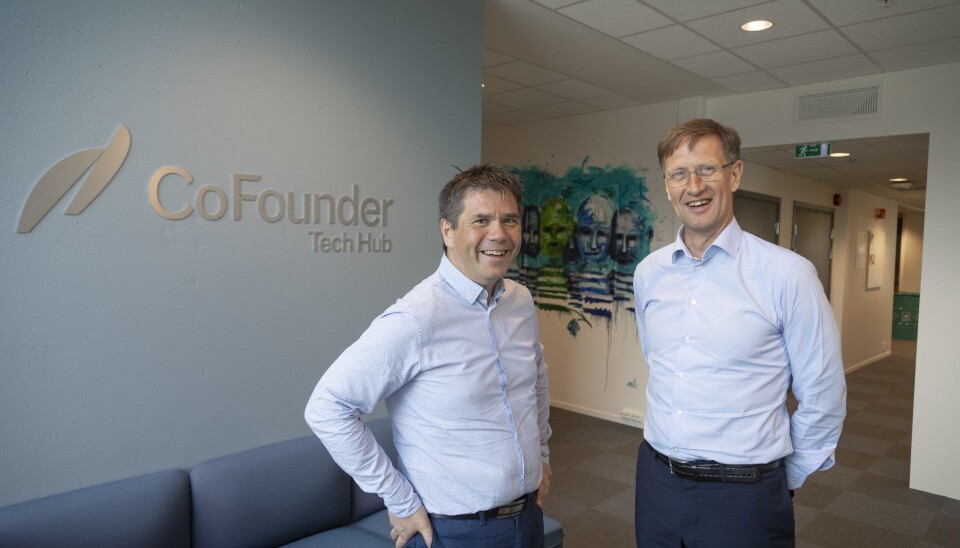

CoFounder og KLP lanserer nytt fond: Skal investere 75 millioner i norske scaleups

Å kombinere investor- og lederrollen i etableringsfasen til teknologistartups har gitt god avkastning for CoFounder. Nå starter de nytt fond skreddersydd for oppskalering.

Det er ni år siden et knippe erfarne skikkelser på den trønderske teknologi- og startupscenen fant sammen og dannet selskapet CoFounder.

I tillegg til å investere i lovende teknologiselskaper, tar de en aktiv rolle i bedriftenes ledelse.

Det har gitt god avkastning. Til sammen har de gjennomført 20 investeringer i tidlig fase, de fleste med utspring i teknologimiljøet i Trondheim. I skrivende stund består porteføljen til selskapet av 12 aktive investeringer. Seks selskaper er solgt, mens kun to er avviklet.

– Det som skiller oss fra andre fond, er at vi er tett på. Vi ønsker å være operative, sier styreleder og partner Jan Biti i CoFounder.

For å være tro mot egen forretningsmodell har selskapet så langt sett seg nødt til å la selskapene som får suksess, gå inn i vekstfasen med andre investorer på laget.

Det har ikke bare vært enkelt.

– Det er mange selskaper vi har investert i som vi har ønsket å ta videre inn i scale-fasen, innrømmer Biti.

Det er bakgrunnen for at CoFounder nå inngår et samarbeid med KLP, og etablerer et investeringsfond med 75 millioner kroner rettet mot unge teknologiselskaper i vekst.

Mange kjente, noen nye

Tidligere har partnerne i CoFounder spyttet inn egne penger. I det nye fondet står KLP for hele beløpet.

Les også: 16 spørsmål med Sven Jørund Kolstø i CoFounder

Målsetningen til det nye fondet, som får navnet "CoFounder Scale", er å investere i mellom 15 og 20 bedrifter i løpet av en treårsperiode.

– Nå får vi muligheten til å bygge videre på det vi startet. Vi vil investere i selskaper som har kommet seg ut av startgropa, sier Biti, som forteller at de ønsker å gjøre investeringer sammen med både norske og internasjonale investeringsselskaper.

Ifølge Biti er det nærliggende at mange av de nye investeringene skjer i selskaper som de kjenner til fra før, gjennom sitt oppstartsfond. Men de vil også se på nye selskaper.

Fortsatt operativ

Investeringene som ble gjort med det originale startgrop-fondet, kom med betingelser om at en eller flere av partnerne i CoFounder tok lederroller i selskapene.

I flere av disse har CoFounder-partnere vært daglig leder.

– Det blir nok ikke tilfelle med CoFounder Scale, sier Biti.

– Men vi vil fortsatt være operative og veldig tett på. Det er naturlig at selskapene får noen andre som CEO i vekstfasen, og at vi inntar en rolle som mentor eller coach, sier han.

En milliard

Samarbeidet med CoFounder er en del av en større plan for KLP. I løpet av de neste årene har banken som mål å investere en milliard kroner i ulike såkalte "såkornfond" knyttet til utviklingsmiljøer i hele landet.

– Å investere i tidlig fase forbindes med høy risiko, men krever til gjengjeld beskjedne beløp. Lykkes bedriftene vi insterer i, bidrar vi til å bygge et sterkere norsk næringsliv som er forberedt på økonomien som kommer etter oljen, sier konserndirektør for økonomi og finans i KLP, Aage Schaanning, i en pressemelding.

CoFounder-investeringen er det fjerde av sitt slag for KLP. I fjor gikk de inn med 75 millioner kroner i fondet SINTEF Venture V.

God løsning

Blant selskapene som har fått starthjelp av CoFounder og senere blitt solgt, er Telemotix.

De utvikler og leverer løsninger og algoritmer for scoring av kjøreatferd på Nordiske forhold, til forsikringsselskaper, eiere og forvaltere av større personbilparker.

– Jeg tror dette kan være veldig lurt. De sitter godt plassert til å se hva som er smart å gå inn i og ikke, sier gründer og daglig leder Øyvind Loeng, men tar forbehold om at han ikke kjenner detaljene rundt det nye fondet.

Han forteller at modellen til CoFounder fungerte godt hos dem, og avfeier spørsmål om det er fare for at investorene, ved å ta en såpass aktiv rolle i toppledelsen til selskapet, overstyrer og i verste fall leder bedriftene bort fra den retningene gründerne så for seg.

– Du får hjelp til det du spør om. Det verste er hvis du får en finansiell investor som sitter på utsiden, og ringer og lurer på hvordan det går én gang i uka. Det blir slitsomt.

– Å satse på å få mest mulig penger mot minst mulig eierandel er feil ende å starte i. Investorene bør ha noe å bidra med, annet enn penger, mener Loeng.

Han tror også det er lurt av KLP å inngå et slikt samarbeid.

– Hvis de skulle gjort det selv, hadde det blitt vanskelig. Penger er selvsagt en del av det. Men det er dumt å se på bare pengene.