FOLKEFINANSIERING

Folkefinansiering møtte veggen

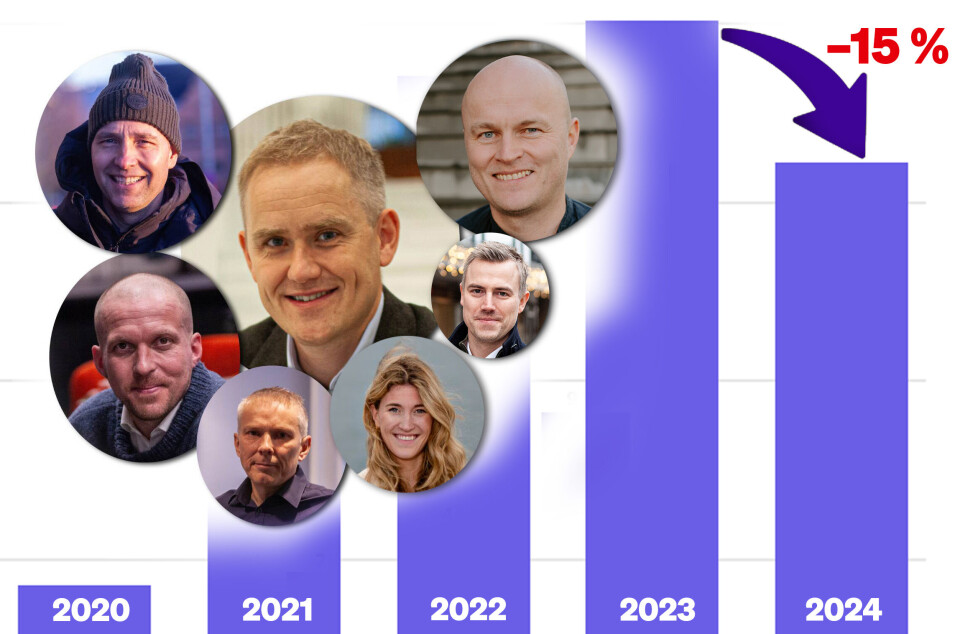

I åtte år på rad har folkefinansieringsbransjen vokst. I 2024 ble det bråstopp.

Totalt formidlet bransjen lån, emisjoner, donasjoner og belønninger for 2,11 milliarder kroner i 2024. Det var en nedgang på 15 prosent sammenlignet med 2023, da totalvolumet lå på litt over 2,5 milliarder kroner.

Det viser tall BankShift har hentet inn fra de syv selskapene som utgjør den norske folkefinansieringsbransjen: Dealflow, Folkeinvest Fundingpartner, Kameo, Oblinor, Perx og Spleis.

På en måte kom nedturen litt overraskende på bransjen. Etter første halvår i fjor var troen på enda et rekordår sterk.

Men det bygget på et helt avgjørende premiss – at Norges Bank skulle begynne å senke renten. Når man innså at første rentesenking ikke ville skje før et stykke ut i 2025, forsvant optimismen.

Det gikk særlig ut over emisjonsvirksomheten til Dealflow og Folkeinvest. Det samlede emisjonsvolumet til de to endte på 287,8 millioner kroner, ned fra 572 millioner året før.

«Et svært krevende år»

Det er faktisk det laveste volumet siden 2019, som kan sies å være det året folkeinvestorene for alvor fikk opp øynene for unoterte aksjer.

– 2024 var uten tvil et svært krevende år for kapitalmarkedet generelt, og for tidligfasemarkedet spesielt. Svekket investeringsvilje og et tøft økonomisk klima skapte en spesielt vanskelig situasjon for oppstartsbedrifter, som ofte opererer på små marginer og med usikker kapitaltilgang, skriver kommunikasjonssjef Amalie Holt i Folkeinvest i e-post til BankShift der hun oppsummerer fjoråret.

Holt forteller at selskapet aldri har måttet avslutte så mange påbegynte samarbeid som i fjor. Dette fordi selskapene som ønsket å hente penger ikke klarte å få på plass de første investoravtalene, som Folkeinvest har som krav for at et selskap skal få mulighet til å hente penger fra investorbasen.

I alt fikk Folkeinvest gjennomført 18 emisjoner til et samlet beløp på 107,8 millioner kroner.

– Sammenlignet med tidligere år, er det åpenbart et svakt resultat som har krevd tiltak. Vi ser nå på hvordan vi kan strukturere virksomheten smartere for perioden frem til de makroøkonomiske rammene gir oss bedre forutsetninger, skriver Holt.

Et stort mål i 2024 var å lansere Folkeinvest Formidling (tidligere Monio) og starte med lånebasert folkefinansiering. Men den tøffe situasjonen gjorde at det ble satt på pause etter èn kampanje.

– Markedssituasjonen krevde at vi prioriterte kapitalen til kjernevirksomheten, skriver Holt, som regner med at det krevende forholdene vil fortsette også i kommende år.

Én emisjon på de fem siste månedene

For konkurrenten Dealflow var ikke året fullt så bekmørkt. To tidlige emisjoner på 40 og 60 millioner kroner ga selskapet en flyvende start og etter første halvår hadde selskapet nådd tre fjerdedeler av fjorårsvolumet.

Så sa det stopp. Fra august og ut året ble det gjennomført èn eneste emisjon via plattformen. Dermed endte Dealflow med å legge til rette for emisjoner for 180 millioner kroner i 2024.

– Første halvdel var bra, andre halvdel var helt katastrofe, oppsummerer Ole B. Larsen, som midlertidig har tatt over sjefsstolen i Dealflow, mens Stine Sofie Grindheim Simonsen er i perm.

– Hva skjedde?

– Når det begynte å gå opp for folk at det ikke ville komme noe rentekutt utover høsten, forsvant investeringslysten, sier Larsen, og legger til at inflasjonsnivået over tid har bidratt til laber investeringslyst.

Et lite lys i emisjonsmørket er at Dealflows markedsplass for kjøp og salg av unoterte aksjer, som ble lansert i en 2.0-versjon for drøyt et år siden, har vind i seilene.

– Den har tatt seg kraftig opp og i høst økte handelen uke for uke, forteller Larsson.

Virksomheten gir et kjærkomment bidrag i kassen, når emisjonene lar vente på seg, men Larsen er tydelig på at disse inntektene ikke på noe vis kan ses som en erstatning.

– Hvordan påvirker det fremtiden til selskapet?

– Vi er godt kapitalisert, har sterke, langsiktige eiere, og en liten, effektiv organisasjon. Vi er jo bare tre årsverk i Bergen. Så vår «runway» er god.

Når Larsen ser fremover, er han forsiktig optimist. De selskapene som innså at det var nesten umulig å hente penger i fjor høst, begynner å ta kontakt, forteller Larsen.

– Vi ser noe økende aktivitet nå, sier han.

Tungt år for Fundingparter

I tillegg til nedturen for emisjoner, var det en gedigen smell for norsk folkefinansierings største aktør, Fundingpartner, som bidro til fallet.

– Det var det første året med nedgang i lånevolum siden starten, sier daglig leder Geir Atle Bore til BankShift.

Utlånsvolumet til Fundingpartner gikk fra 955 millioner kroner i 2023 til 751 millioner i fjor. Et fall på drøyt 20 prosent.

Fjorårstallene var fordelt på 591,1 millioner i eiendomslån og bedriftslån, 52,5 millioner i obligasjonslån (inkludert nyheten videresalg av noterte obligasjonslån), samt 107,4 millioner fra den svenske virksomheten.

Ifølge Bore er nedgangen en direkte konsekvens av at rundt 80 prosent av utlånsvolumet kommer fra eiendom.

– Når eiendomsmarkedet går ned så mye som det har gjort, så går også våre volum ned.

– I fjor sommer var du fortsatt optimist, og trodde faktisk at andre halvår skulle bli bedre enn det første. Hvorfor gikk det ikke slik?

– Vi startet året veldig bra. Vi levde nok litt på at alle trodde det skulle komme en rentesenking. Når den ikke kom, ble alt bare blitt utsatt, og høsten mye dårligere.

Den negative renteeffekten gjelder imidlertid bare for Norge. I Sverige der Riksbanken senket renten fem ganger i fjor, er bildet et annet.

– Sverige har levert omtrent som vi forventet, mens Norge har underlevert, sier Bore.

Det betyr at Norge var ned 25 prosent, mens Sverige var 16 prosent bedre enn i fjor.

Noterte obligasjoner et lyspunkt

Et lyspunkt har vært satsingen på videresalg av noterte obligasjoner. Det første ble gjort i juni, og i løpet av høsten har Fundingpartner Securities gjennomført ytterligere seks slike videresalg.

– Alle utenom det siste, som ble lagt ut en uke før jul, ble utsolgt på kort tid. Jeg synes vi har vi vist at det å la vanlige investorer investere i enkeltobligasjoner til langt lavere minstetegning enn normen fungerer, sier Bore.

Ambisjonen om å bygge et marked for obligasjoner i størrelsesorden 20-200 millioner kroner, som var utgangspunktet for Securities, har vært vanskeligere. Årsaken er det samme som for virksomheten i stort – rentenivået.

Utfordringene i eiendomsmarkedet har ikke bare ført til et lavere utlånsvolum. Det har også bidratt til at misligholdet har skutt i været. Fra 39,1 i millioner kroner i 2023 til 119 millioner i fjor. Bekreftede tap endte på 5,2 millioner kroner, noe som også var høyere enn tidligere år.

– Norske boligutbyggere opplever sitt verste marked siden 90-tallet, og små- og mellomstore bedrifter har opplevd tøffe år siden 2022. Dette reflekteres i vår statistikk og er veldig synd for de bedriftene det gjelder. Samtidig er lånene godt sikret og investorene ser ut til å komme godt ut av det, særlig når rentene tas i betraktning, sier Bore.

Oblinor nesten utforandret

Samtidig er det faktisk slik at det bare er Fundingpartner som har merket en skikkelig nedgang i utlånsvolumet.

For den nest største aktøren, Oblinor, ble det en nedgang med 2,7 prosent. fra 373 til 363 millioner kroner. Det er daglig leder Kristian Gjerde Løkken alt i alt tilfreds med.

Særlig ettersom den lille nedgangen ikke ser ut til å ha påvirket resultatet til selskapet. De foreløpige tallene peker mot et overskudd på rundt 1,5 millioner kroner i fjor, akkurat det samme som i 2023, opplyser Løkken i en e-post.

– Men jeg er faktisk mer fornøyd med at Oblinor er plass 24 av 50 på Deloittes liste over Norges 50 raskest voksende tech-bedrifter, legger Løkken til.

Perx fortsetter å vokse

Sluttresultatet innebærer imidlertid at Oblinor må se seg passert av Perx målt i utlånsvolum. Perx gikk fra 352,7 millioner i 2023 til 377 millioner i fjor, en vekst på 7 prosent.

– Med tanke på at veksten roet seg en god del på høsten, er jeg godt fornøyd med resultatet, sier daglig leder Lars Hafstad.

Det er selskapet beste år noensinne målt i i utlånsvolum, og et godt bevis for at lån til tenkeltmannsforetak og småbedrfiter med pant i næringseiendom har vært en bedre forretningsmodell enn lån til privatpersoner.

Samtidig blir Perx mer og mer like de etablerte lånebaserte selskapene. En stadig større del av lånene hos Perx er lån til eiendomsprosjekter. Dermed er også Perx avhengige av at det markedet snur.

– Jeg mener vi kan se en gryende optimisme hos eiendomsaktørene vi er i kontakt med. Boligstatistikken som har kommet de siste månedene peker i retning av økte boligpriser i 2025, og vi må nesten forvente at det kommer en rentesenking i vår.

For Hafstad var den tregere høsten ikke bare en konsekvens av at det var færre aktører som ønsket å låne penger. Han mener at det også var tydelige tegn på at folkeinvestorene hans var mer tilbakeholdne med å putte penger inn i eiendomsrelaterte prosjekter.

– Jeg har sagt det før. I det store bildet er folkefinansiering fortsatt et nytt og nokså ukjent investeringsalternativ, Det som er nytt, er folk avventende til. Der må jeg gikk kred til konkurrent Kaemo og Sebastian som har gjort en veldig god jobb med å prøve å forklare hva folkefinansiering er.

Som for de andre selskapet har misligholdsratene gått opp i Perx. Hafstad lar seg ikke affisere av dette.

– Det betyr stort sett at våre låntakere trenger lenger tid på seg å få solgt en eiendom, sier Hafstad.

Han sier også at selskapet ikke har hatt noen realiserte tap av betydning.

– Det henger sammen med at vi alltid prøver å gå for full inndrivelse av lånet inkludert forsinkelsesrenter. Vi selger ikke en fordring videre og tar et tap, sier Hafstad

Han forteller at selskapet det siste halvåret at har vært med opptatt av å få løst tilfeller av mislighold enn av å rekruttere inn nye låntakere.

– Hvor stor er andelen misligholde lån av den totale porteføljen?

– Det er på cirka 13 prosent. Det er klart mer enn tidligere da vi har ligget på 3-4 prosent.

Også Kameo kan vise til vekst i Norge. Utlånsvolumet økte med 15 prosent, fra 120 til 137 millioner kroner. Men når det gjelder er Kameo, er det i Sverige det virkelig skjer ting. Der var veksten på rundt 40 prosent og endte på 1817 millioner kroner. Kameos år kan du lese mer om her.

Rekord for Spleis

Vi må heller ikke glemme Spleis som bidrar med donasjoner og belønning i statistikken. For første gang passerer kategoriene sammen et innsamlet beløp på over 300 millioner kroner.

Ifølge Spels-sjef Bjørn Kjetil Hellestræ. var TV-aksjonen en viktig årsak til resultatet. 71,4 millioner kroner ble spleiset til Barnekreftforeningen. Det var nesten en dobling sammenlignet med året.

Hellestræ kan også fortelle at spleiser i kategoriene idrett (39%) og personlig økonomi (19 %) økte mest i 2024, mens humanitært arbeid fikk den største nedgangen (-17%) sammenlignet med året før.

Rettelse 16:30 – 22 januar: Riktig utlånsvolum til Perx er 377 millioner, ikke 373 som BankShift skrev først. Dermed oppjusteres både lån og totalt volum med fire millioner kroner, slik at totalvolumet ble 2114,9 millioner kroner.