innlegg

«Slik ble venture-modellen en vinner blant investorene, og nå er det Norden som leder an»

Amerikanske institusjonelle investorer har adoptert «Endowment-modellen», men her hjemme er mekanismene som gjør venturekapital vellykket, lite kjent. Det kan gjøre at norske pensjonsfond går glipp av en storgevinst, skriver Arne Tonning i Alliance Venture.

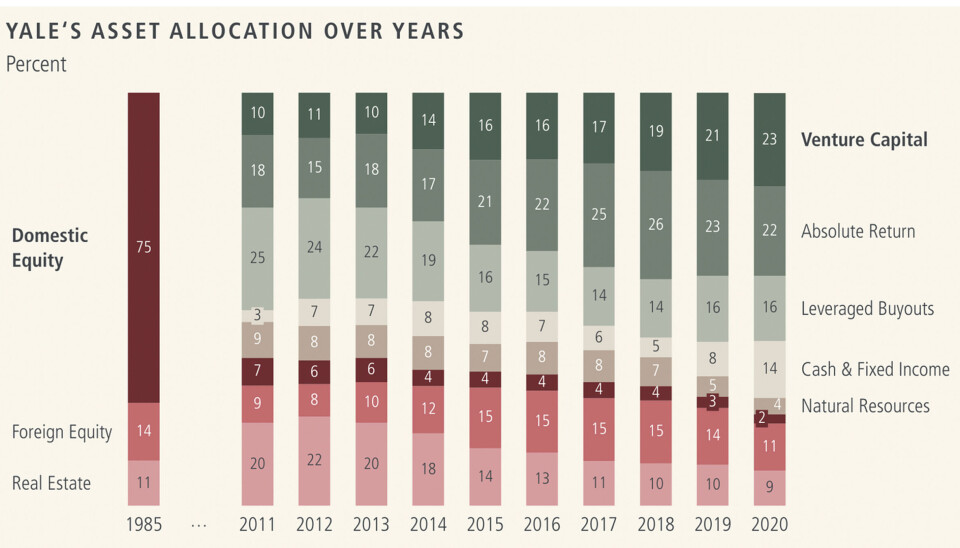

David Swensen, utviklet Endowment-modellen ved Yale, hvor han var investeringsdirektør i en årrekke. Modellen legger vekt på diversifisering på tvers av ulike aktivaklasser for økt avkastning og redusert risiko, og bygger på høyere kapitalallokering til alternative eiendeler som venturekapital-, oppkjøps- og hedgefond.

Under Swensens ledelse økte Yale sin allokering til alternative eiendeler generelt og venturekapitalfond spesifikt. I 2020 ble venturekapital den største aktivaklassen, og utgjorde 23 prosent av total forvaltningskapital, mens andre alternative investeringer til sammen utgjorde 41 prosent. Lakestar har analysert Endowment Modellen fra et europeisk perspektiv. Noen av diagrammene under er fra denne analysen.

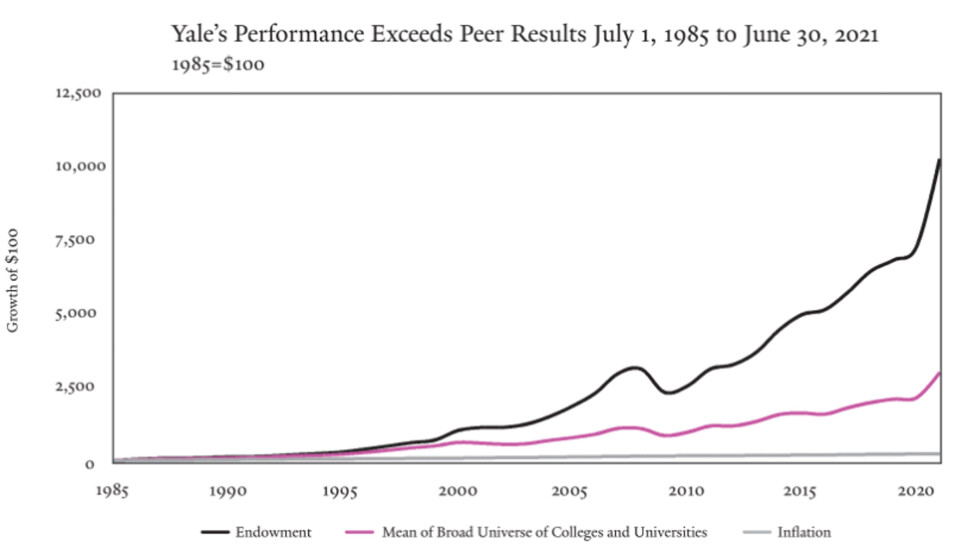

Verdien på Yales formue opplevde en formidabel vekst som resultat. Avkastningen var ledende blant institusjonelle investorer og meget god i forhold til referanseindeks. Venturekapital var aktivaklassen med best avkastning i samme periode, hvilket var et betydelig bidrag til suksessen.

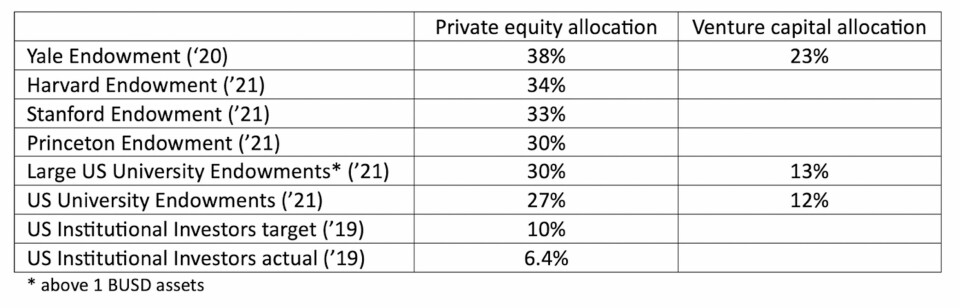

Swensens investeringsprinsipper, beskrevet i hans bok “Pioneering Portfolio Management”, har hatt innflytelse langt utenfor Yale. Prinsippene har blitt studert og etterlignet av mange universiteter og institusjonelle investorer. I de første to tiårene av 2000-tallet har private equity, inkludert venturekapital-, vekst- og oppkjøpsfond, hatt betydelig høyere avkastning enn børsen i nesten alle geografier. Amerikanske universiteter og institusjonelle investorer har følgelig økt sin allokering til private equity, ledet av de største og mest kjente forvalterne av universitetsformuer. I 2019/-20/-21 så faktisk allokering og allokeringsmål for private equity og venturekapital slik ut (i prosent av total forvaltningskapital):

Kilde: NACUBO

Venturekapitalens egnethet som instrument for den enkelte investor avhenger selvsagt av kortsiktig likviditetsbehov og horisont. For enkelte institusjonelle investorer, for eksempel pensjonsfond, kan regulatoriske krav påvirke mulig allokering. Attraktiviteten til venturekapital har likevel fått bredere anerkjennelse og gjennomslag. I Storbritannia planlegger ni store pensjonsfond å investere 5 prosent, tilsvarende £75B av forvaltningskapitalen i startups og VC-fond, ifølge Sifted. Calpers, det største pensjonsfondet i USA og en venture-investor pioner, planlegger å allokere multi-milliard-dollar etter et "tapt tiår" ifølge FT.com. Foruten tapt avkastning fra å være underallokert til VC i den senere tid, ser Calpers diversifisering og utfordring med rentekostnader i oppkjøpssegmentet som fordeler for VC.

"If you look at the highest performing private equity programmes, many of those have extremely high proportions of their private equity portfolio in venture. So bearing that in mind, Calpers should be participating more in venture", Anton Orlich, Managing Investment Director for Growth and Innovation, Calpers (fra FT.com)

I Norge har KLP økt sin ventureallokering på imponerende vis de siste årene (inkludert å bli investor i Alliance VC). Dessverre er Finanstilsynet konservative med tanke på regulering og kostnadsprinsipper for alle typer private equity (se blant annet i følgende Shifter artikkel), hvilket er et uheldig friksjonspunkt. Finland overpresterer i Europa med tre institusjonelle ventureinvestorer, Elo, Ilmarinen og Varma, på Sifted sin toppliste.

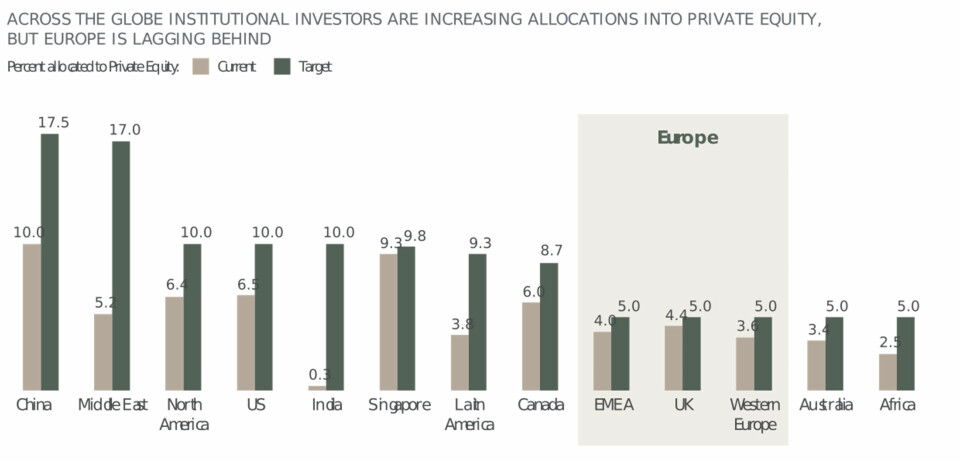

Likevel henger europeiske institusjonelle investorer etter institusjonelle investorer i andre regioner med hensyn til private equity, inkludert venturekapital, både når det gjelder faktisk allokering og allokeringsmål. Se under. Det er sjokkerende å se at europeiske pensjonsfond samlet sett har allokert mindre enn 0,02 prosent av forvaltningskapitalen til venturekapital, ifølge Lakestar. Europeiske institusjonelle investorer er dermed i dag underallokert i private equity og massivt underallokert i venture.

Kilde: Lakestar

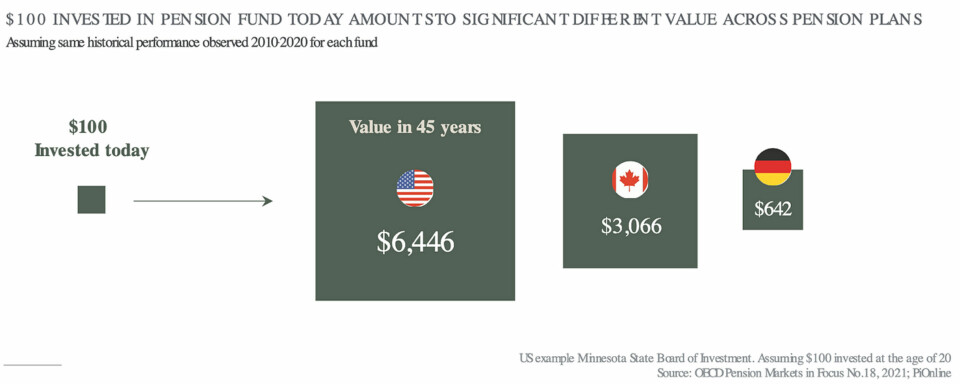

Forutsatt tilsvarende avkastning og allokering fremover, vil europeiske pensjonister gå glipp av store penger i forhold til pensjonister i andre land. Se eksempel under som sammenligner amerikanske, kanadiske og tyske pensjonsfond.

Kilde: Lakestar

Power Law — tyngdeloven i VC

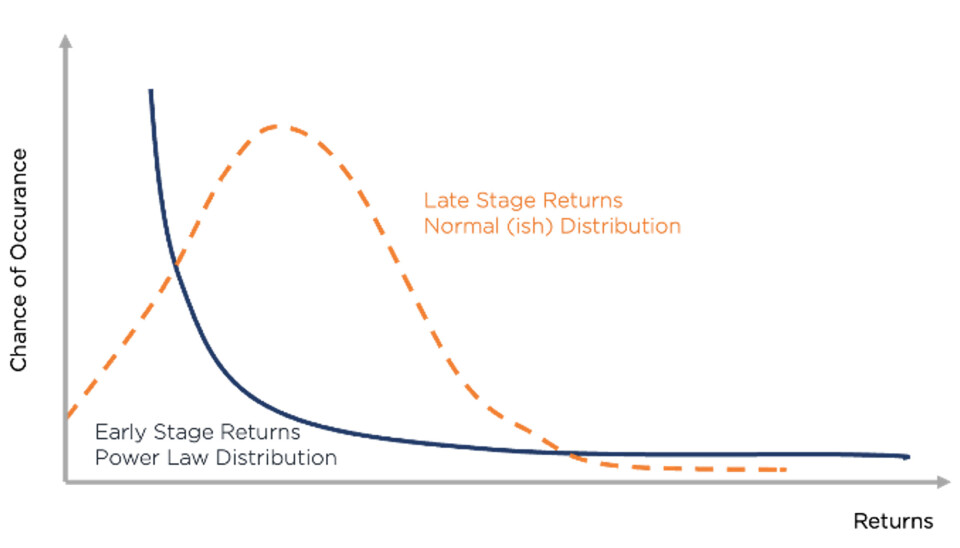

Om det er ett begrep som er avgjørende for å forstå i venturekapital, så er det “Power Law” – det vil si distribusjonen i avkastning for enkeltinvesteringer i oppstartsselskaper og hvordan den driver VC-fonds avkastning og investeringsstrategi. Power Law er det statistiske grunnlaget for oppstartsinvesteringer og dermed tyngdeloven i venturekapital i den forstand at det definerer mulighetsrommet. For utenforstående er dette mindre kjent og ikke like intuitivt. Avkastningsprofilen for "normale aktiva" som børsnoterte aksjer, valuta, obligasjoner, etc. har en tilnærmet normal distribusjon. Kapital bør derfor allokeres i henhold til dette for å gi avkastning, og indeksallokering/-investering gir derfor også mening. Startups er ikke "normale aktiva", da avkastningsprofilen for startupinvesteringer enkeltvis følger en Power Law-fordeling. Dette krever en annen modell for kapitalallokering basert på underliggende statistikk for å gi suksess, altså for venture-investeringer. Det er verdt å merke seg at Power Law ikke finnes bare i startups, men også i andre hit-drevne markedsområder som bøker, musikk, film og dataspill. Diagrammet under viser Power Law fordelingen sammen med en normalfordeling.

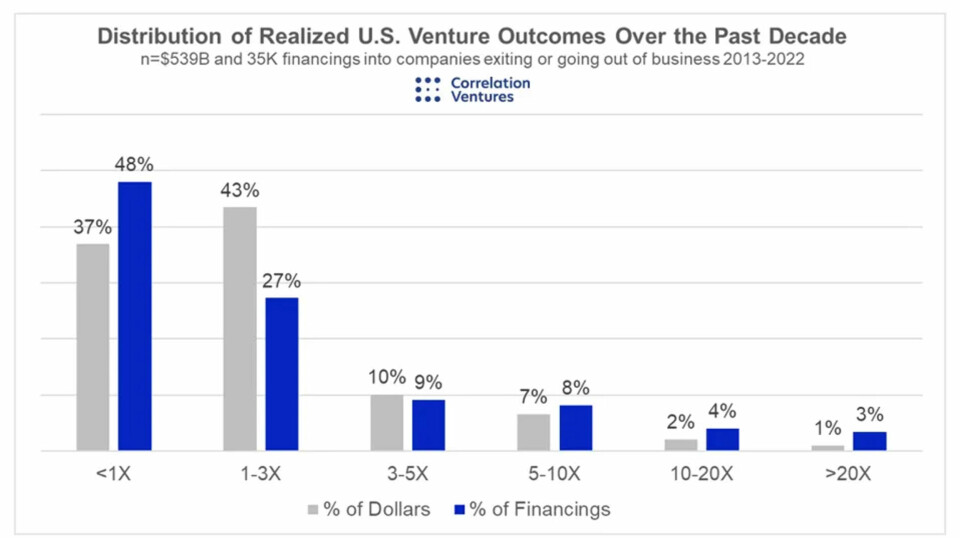

Correlation Ventures publiserer et fantastisk diagram som beviser Power Law basert på et imponerende datasett av 35 000 realiserte venture-investeringer. Se under. Diagrammet viser tydelig Power Law fordelingen, selv om distribusjonen totalt sett har forbedret seg og blitt marginalt mer “normal” siden 2019-versjonen av samme diagram grunnet det eksepsjonelle markedet i 2020 og 2021. Datasettet til Correlation Ventures inkluderer kun startups som har hentet kapital fra venture og må derfor betraktes å være et utvalg av "premium" startups. Det er rimelig å anta at distribusjonen for hele startup-populasjonen vil være enda skjevere i retning av investeringer med negativ avkastning. VenCap publiserte nylig et annet lignende og interessant datasett på X som inkluderer 11 350 investeringer. Ulike kilder oppgir at 50-90 prosent av alle oppstartselskaper feiler, samtidig som “mislykkede” startups gjennomsnittlig reiser mindre penger fra investorer enn de som lykkes.

Kilde: Correlation Ventures blogg

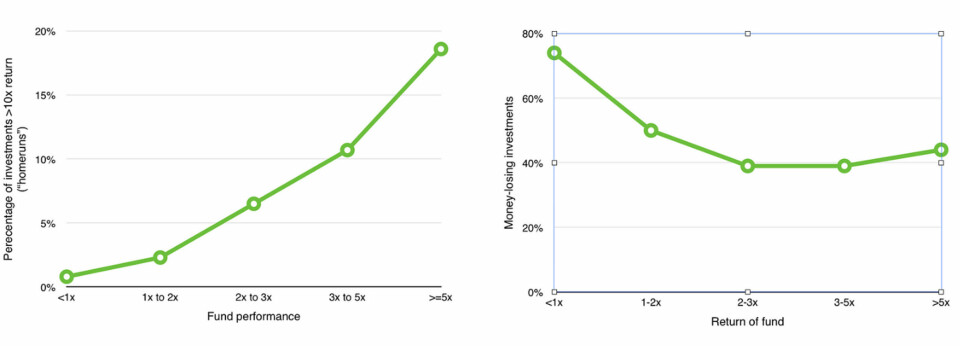

Akkurat som Power Law er statistisk bevist for avkastning for enkeltinvesteringer i startups, er også effekten på VC-portefølje/-fondsavkastning bevist. Kortversjonen er at de store vinnerne, "outliers", driver fondenes avkastning. Chris Dixon fra A16Z har sett nærmere på dette i "Performance Data and the 'Babe Ruth' Effect in Venture Capital", hvor de individuelle investeringene sammenlignes med "strike outs" (investeringer med tap), "hits" (investeringer med positiv avkastning) og "home runs" (>10x multippel) i baseball. Konklusjonen er at fondets avkastning har høy korrelasjon med «home runs» og nesten ingen korrelasjon med «strike outs». Se grafer under. Datakilden er Horsley Bridge, som har avkastningsdata på selskaps- og fondsnivå for “hundrevis” av VC-fond siden 1985. Dataene viser også at"~6% av investeringene som representerer 4,5% av investert kapital genererte ~60% av den totale avkastningen".

Kilde: A16Z

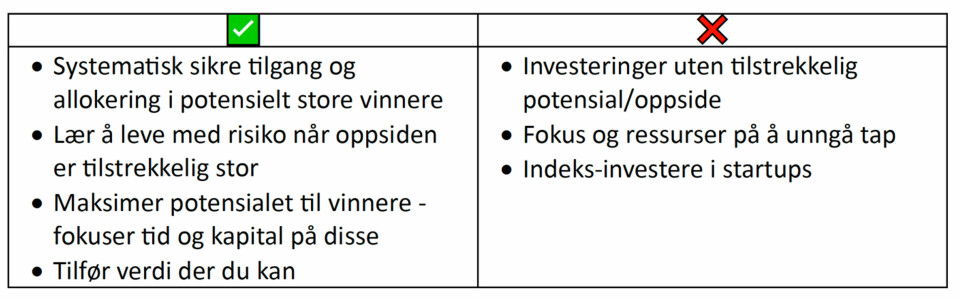

Power Law distribusjonen og effekten av den på fondsavkastning dikterer altså hva som kan fungere som investeringsstrategi for en VC. Nøkkelelementene er skissert under.

Venturekapitalister kan i prinsippet skape fondsavkastning gjennom både seleksjon og verdibidrag som aktive investorer. Det er ingen mangel på VCer med stor selvtillit, som tenker/kommuniserer at de er utløsende for investeringers suksess. I realiteten er VCs verdibidrag som regel marginalt i forhold til gründere og team. En VCs største bidrag til avkastning ligger derfor utvilsomt i seleksjon og porteføljekonstruksjon. Ordet seleksjon brukes ofte, men er ikke en god beskrivelse av virkeligheten.

Power Law viser en tung skjevfordeling i forhold til suksess og avkastning mellom selskaper. Tilsvarende skjevfordeling finnes også når det gjelder tilbud og etterspørsel av kapital til startups. De fleste oppstartsselskaper må jobbe hardt for å skaffe finansiering, og samlet sett er etterspørselen etter kapital større enn tilbudet. For de beste selskapene - eller i alle fall det som ser ut som store vinnere—er situasjonen omvendt; investorene ønsker å investere, og kapitaltilbudet er større enn etterspørselen. I dette scenariet er prosessen for en investor: Identifiser mulighet -> Få tilgang -> Bli valgt. Å bli valgt av de beste gründerne er faktisk den aller viktigste jobben for en VC for å skape avkastning. Fundamentalt må investeringsstrategien og verdiforslaget rettet mot gründere fokusere på akkurat dette, og det er her de beste VCene differensierer seg i forhold til andre investorer.

En alternativ strategi er å “være kontrær og ha rett”, det vil si treffe på store muligheter som ingen andre ser. En slik tilnærming har potensielt enda større oppside på grunn av lavere inngangspris, men har også betydelig høyere risiko og krever ofte større kapitaleksponering.

Typiske kjennetegn på Power Law vinnere i VC-sammenheng er:

● Stort adresserbart marked i løpet av 10 år eller mindre -> Selskapspotensial til å tilbakebetale hele fondet

● Potensial for rask skalering/vekst

● Sammenfallende med langsiktige trender for å utløse varig og akkumulerende vekst

● Kategorivinner-potensial

● Gründer(e) og team unikt posisjonert for å utnytte muligheten

Ledende avkastning gjennom konsistent, langsiktig og selektiv VC-allokering

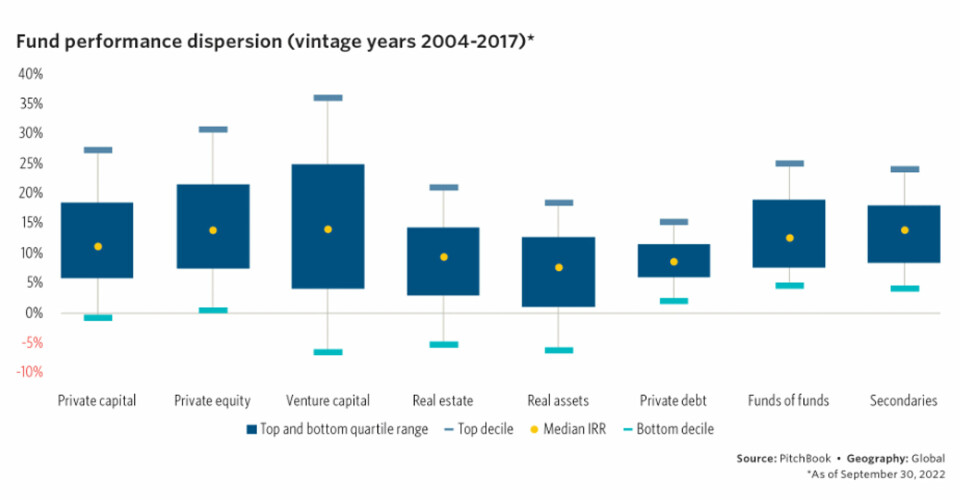

Venturekapital er en viktig komponent for suksessen til Endowment Modellen, som nevnt tidligere. Det er så enkelt at venturekapital har vært den aktivaklassen med best avkastning totalt sett, inkludert blant alternative aktiva, de siste tiårene. Se diagram under.

Kilde: Pitchbook

Mens venturekapital har den beste gjennomsnittlige (median) avkastningen av aktivaklassene, har VC også mer spredning i avkastning fra fond med beste til dårligste resultater. Det betyr at utvalget av fond med allokering påvirker avkastningen betydelig. JP Morgan Asset Managements Guide to Alternatives viser svært like tall, der venturekapital er rangert som den best presterende aktivaklassen for perioden 2013–2022 med en IRR på 19,3 prosent, men viser også at VC har størst variasjon og volatilitet.

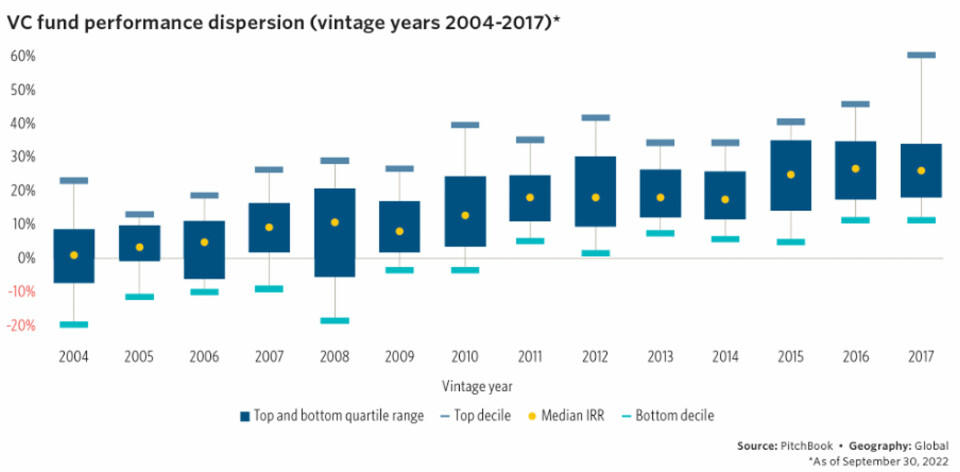

En stor del av avkastningsvariasjonen for venturefond er knyttet til timing for investeringer og realiseringer/exits, som i stor grad korrelerer med årgangen—året hvert fond ble opprettet. Denne spesifikke variabiliteten er i stor grad knyttet til makromarkedstrender og -sykluser, selv om aktivaklassen også har forbedret seg fundamentalt med økosystemets modenhet. Se diagram under som viser spredning mellom og innenfor VC-årganger. Selv innenfor årganger er det betydelig variasjon drevet av ulikheter i investeringsstrategi og utførelse, samt den hit-drevne naturen til venturekapital.

Kilde: Pitchbook

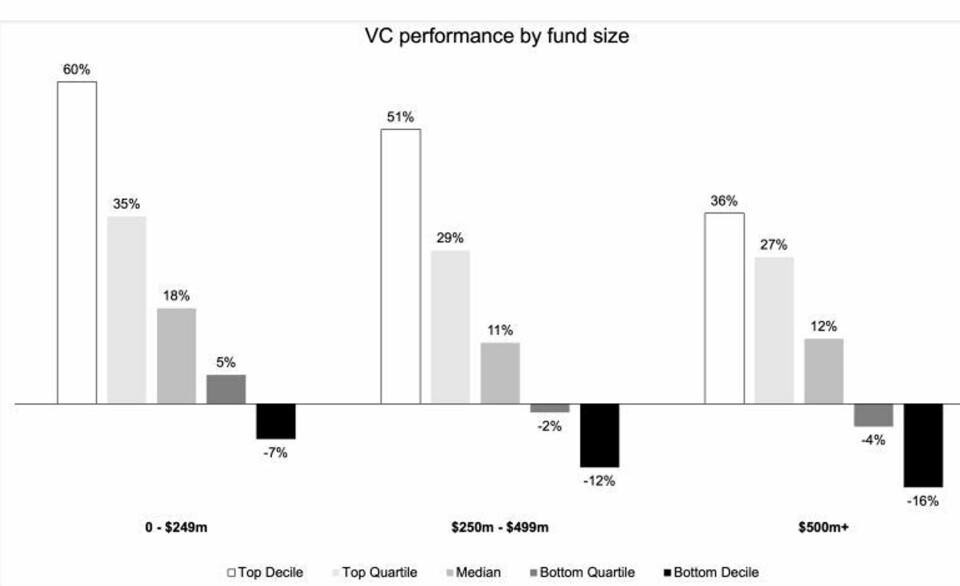

Venturekapital er en bransje med noen kjente og ikoniske firmaer med sterke merkevarer, hovedsakelig i USA. Det er lett å tenke at veien til suksess er tilgang til å investere i disse topp-fondene. Selv om det gir mening å søke allokering hos de store VC-merkevarene, er variasjonen i avkastning mellom fond stor der også; VC-fond er utvilsomt investeringsobjekter som fortjener advarselen "Historisk avkastning er ingen garanti for fremtidig avkastning". Data viser faktisk at mindre fond leverer bedre avkastning enn større fond på tvers av alle kvartiler til manges overraskelse. Se diagram under som viser IRR for ulike fondsstørrelser basert på et datasett fra Pitchbook med 1 500 fond over perioden 2003-2022. Det viser seg at Power Law er vanskelig å leve med for store fond, siden det blir enda vanskeligere å finne store nok vinnere til å påvirke avkastning tilstrekkelig jo større fondene blir. De fleste av de berømte venturefirmaene har over tid hatt en stor økning i fondsstørrelser og kapital under forvaltning. Tydelige unntak er USV og Benchmark, som har holdt seg til samme strategi og posisjonering med stor suksess.

Kilde : James Heath basert på Pitchbook-data

Med eksisterende datagrunnlag og forståelse for underliggende mekanismer er de logiske prinsippene for investering i venturefond:

1. Konsistent kapitalallokering over tid

2. Spredning av allokering over flere fond/forvaltere

3. Velg fond/forvaltere basert på strategi og posisjon for allokering i potensielt store vinnere som den kritiske dimensjonen - ref. Power Law

Europa og Norden presterer godt

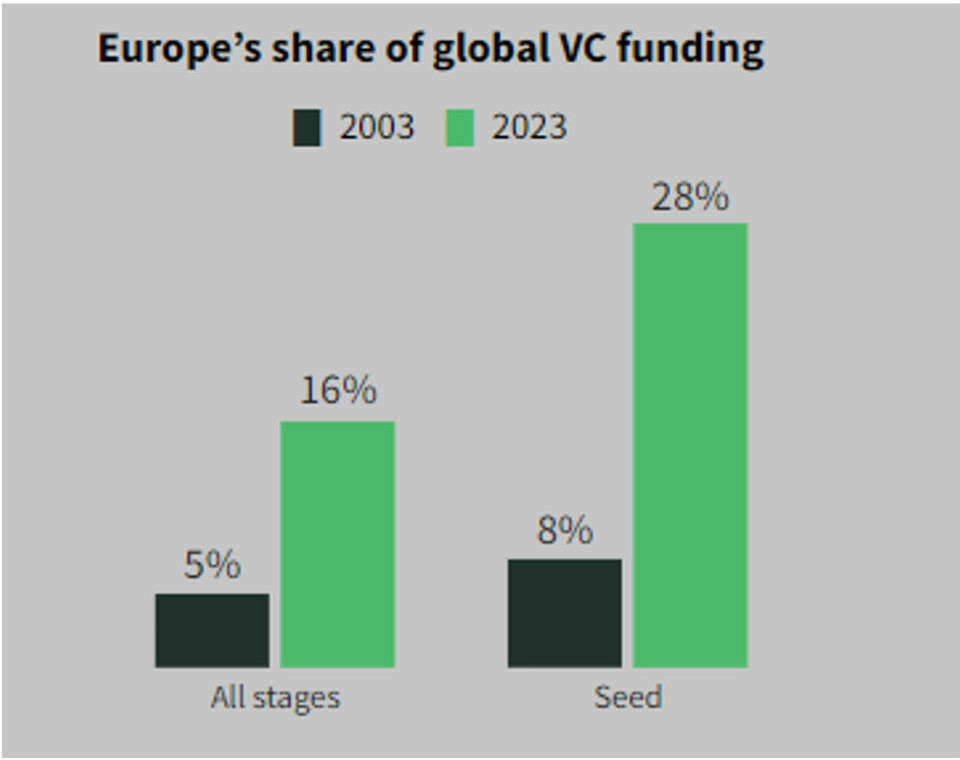

Venturekapital kan se ut som hovedsakelig et US/Silicon Valley-fenomen fra utsiden. Fortsatt er USA det klart største startup-økosystemet og -markedet, og er hjem til både de største teknologiselskapene og de mest kjente venturekapitalfirmaene. Da er det vel også der den store avkastningen finnes, ikke sant? En betydelig del av de institusjonelle investorene i verden tenker på denne måten og søker allokeringer i de ledende amerikanske VC-firmaene. Etter fem år i Silicon Valley er jeg selv også stor fan av økosystemet som er drivkraften for modellen og har vist vei siden første dag. Silicon Valley har inspirert og produsert “playbook-en” for gründere og investorer over hele verden, som nå har nådd et konkurransedyktig nivå. Den jevne og solide veksten til det europeiske teknologiøkosystemet siste tiår er underkommunisert. I dag står Europa for en stor andel av de globale VC-investeringene, vist i diagrammet under, opp fra en minimal andel for to tiår siden. Dette har skjedd mens Kinas/Asias andel har falt. Globale investorer har oppdaget den relative stabiliteten og store mengden teknologitalenter i Europa som gir en god balanse mellom kost, kvalitet og produktivitet. Investeringsveksten i Europa er størst i tidlig fase, men det forventes at senere faser vil følge.

Kilde: European Tech Ascendancy (Dealroom, Creandum)

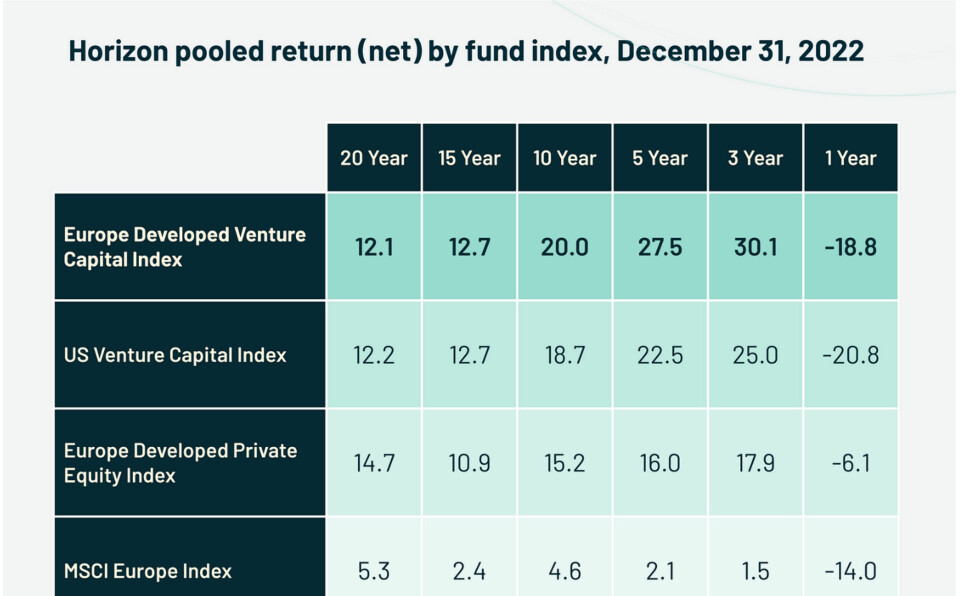

Det er enda mer imponerende og overraskende at europeisk VC-avkastning er bedre enn amerikansk både på kort og lang sikt. Se tabell under. Dette er en meget god grunn til å investere i Europa. De underliggende årsakene er vanskelige å definere, men det er grunn til å tro at lavere kostnader i Europa gjør selskapsbygging mer kapitaleffektivt og at det fører til bedre avkastning.

Kilde: State of European Tech (Atomico, Dealroom, Cambridge Associates)

Samtidig som Europa er på en positiv trend når det gjelder vekst og avkastning, er Norden helt klart et av de mest dynamiske og avanserte startup-økosystemene i regionen. Dessverre er det få gode datasett på nordisk ventureavkastning. For å adressere dette opprettet Nordic Venture Network Nordic Venture Performance Index (NVPI) med mål om å etablere en troverdig indeks av den faktiske avkastningen fra nordisk venturekapital. Indeksen er ment å være et verktøy for å underbygge og markedsføre nordisk venturekapital og startups for å utløse enda flere investeringer i innovative nordiske selskaper. NVPI inkluderer 10 venture selskaper, 43 fond og 835 porteføljeselskaper, og analyserer perioden 2000-2020 basert på fullstendig kontantstrøm fra alle deltakende fond. De siste tallene fra 2021 er vist under.

Netto IRR for perioden 2000–2020, NVPI, Nordic Venture Network

Det er vanskelig å sammenligne data for ulike indekser og tidsperioder. De publiserte NVPI-tallene inkluderer ikke data fra 2021, det beste året for VC i nyere historie, eller senere. Gitt de sterke NVPI-tallene fra før 2021, er det rimelig å anta at den nordiske avkastningen er like bra eller bedre enn avkastningen for europeisk venturekapital vist over.

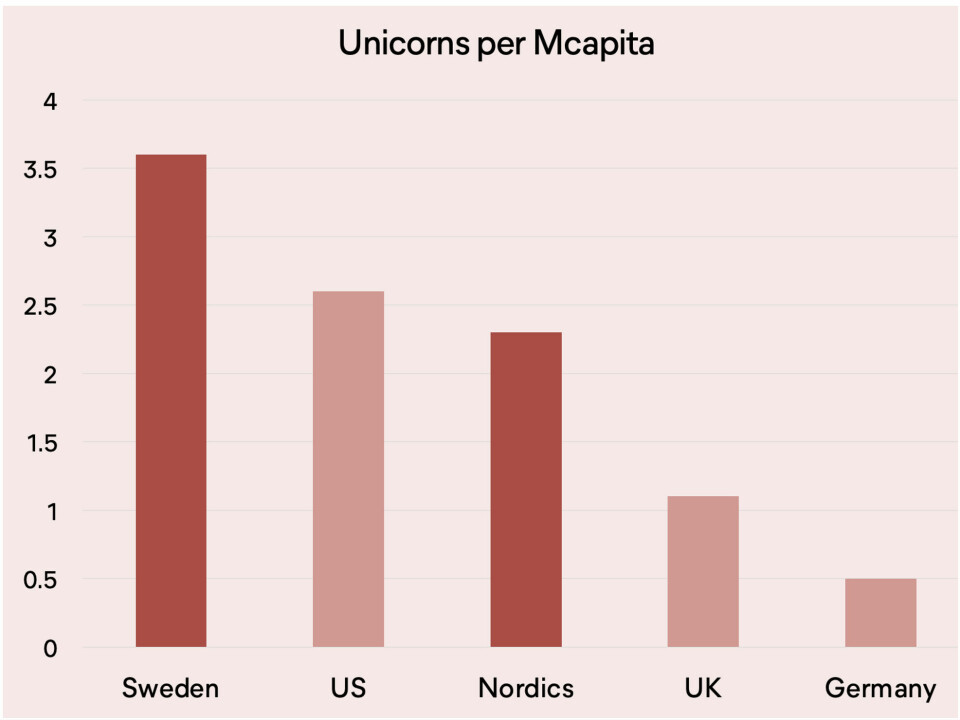

Norden er også overrepresentert internasjonalt når det gjelder å skape enhjørninger (unicorns), omtrent på nivå med USA, mens Sverige faktisk overgår USA målt per innbygger. Enhjørninger er viktige, ettersom det er de store vinnerne som må til for å skape stor avkastning etter Power Law. Norden er også mer kapitaleffektivt enn andre land når enhjørninger skapes — det vil si at Norden skaper mer enn dobbelt så mange enhjørninger per investert € enn Storbritannia og er betydelig mer kapitaleffektivt enn USA. Norden skaper altså startups på “olympisk nivå”, ikke “nasjonale mestere”.

Kilde: Alliance VC-analyse

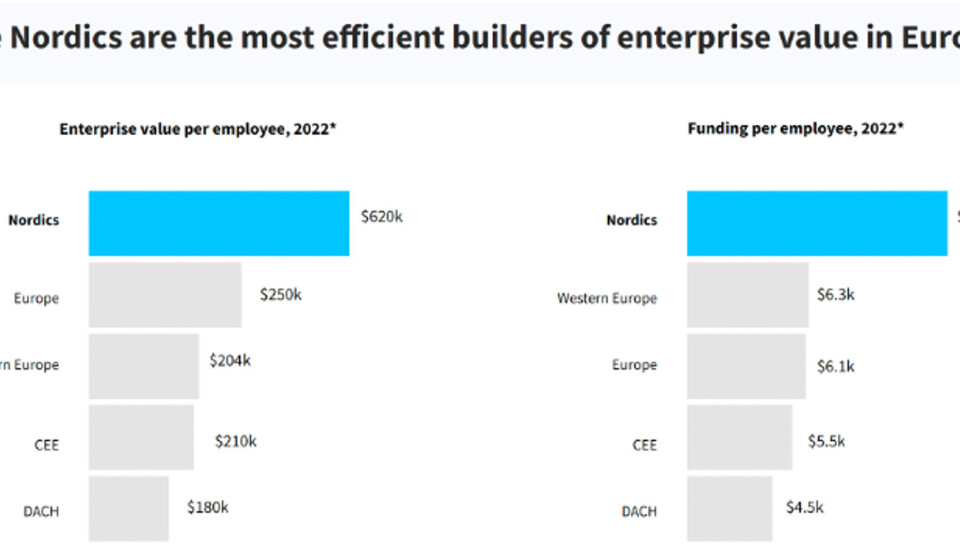

Bevis på nordiske resultater støttes også av data som viser at kapitaleffektiviteten betyr at verdi bygges mest effektivt i Norden blant alle europeiske regioner.

Kilde: Startups and venture capital in the Nordics, Dealroom

Det nordiske startup-økosystemet har nå blitt mer modent og “talent/kapital svinghjulet” roterer i høy hastighet. Omverdenen legger merke til det, hvilket er tydelig fra ferske artikler om temaet fra Sapphire Ventures og Marcau-partnere. Konklusjonen er enkel: Norden er et glimrende sted å bygge og investere i teknologistartups!

Argumentene er sterke

Investering i venturekapitalfond passer kanskje ikke alle investorer på grunn av naturlig illikviditet og høy variasjon/volatilitet. For langsiktige investorer som kan leve med disse egenskapene for deler av kapitalbasen, er venturekapital en spennende aktivaklasse med gode resultater som kan utgjøre en forskjell for total avkastning. Dette gjelder spesielt hvis man også tror at teknologi vil fortsette å være en sterk drivkraft for å endre verden, og at teknologi som segment vil vokse raskere enn andre markedssegmenter.

Vi mener at argumentene for venturekapital er sterke.