-

Finance Manager (vikariat) | StartupLab

-

Data Engineer | Klaveness Digital

-

Medeiere* | Boitano AS

-

Chief Operating Officer (COO) | ROEST

-

CEO | Kontur AS

-

VP Marketing | Glint Solar

-

Ingeniører innen kontroll, elektronikk og datasyn | Munin

-

Senior Developer | Klaveness Digital

-

Integration Engineer | MIMIRO

-

AI Engineer | Noteless

Mye står på spill: Dette tror tech-ekspertene vil skje med Kahoot

Opptur eller nedtur, det er spørsmålet når landets kanskje mest berømte startup inntar Oslo Børs.

Etter en forholdsvis lang ferd mot målet ruller selskapet som sees på som et av de sterkeste lokomotivene i det nye norske tech-toget, inn på neste stasjon. Aksjen har steget raskt i verdi i gråmarkedet, fra 792 millioner på OTC-listen for vel ett år siden, til over 4,6 milliarder kroner i dag.

Nylig fortalte Shifter hvordan gründerne Jamie Brooker og Johan Brand har solgt aksjer for nærmere 200 millioner i løpet av denne tiden, etterhvert som verdien steg.

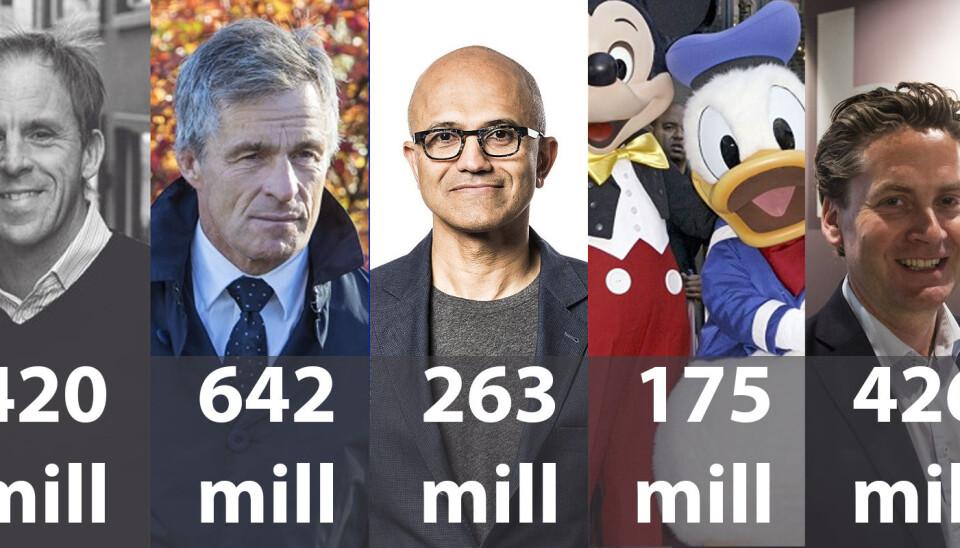

Finansmannen Jan Haudemann-Andersen er nå den største eieren, og han har på sin side fortsatt å laste opp. Selv for en aktør som har vært vant til å tjene gode penger i aksjemarkedene, fremstår det som en meget god gevinst når hans verdier i Kahoot nærmer seg 700 millioner kroner.

En annen som sitter godt i det, er styreleder Eilert Hanoa som har over 426 millioner kroner i potten når børsspillet begynner. På venture-siden er Microsoft, Creandum og Northzone blant de største spillerne. Det store spørsmålet er om det vil gå opp eller ned etter at det etter planen skal ringes i bjella på Merkur Market på Oslo Børs i dag.

Børs-rush internasjonalt

Børsnoteringer av norske tech-selskaper er ikke hverdagsmat, så det er ikke så mange ferske eksempler å ta av, men internasjonalt har det ikke skortet på børsnoteringer det siste året. Tech-selskapene har imidlertid blitt tatt imot med blandede følelser på sin vei inn på børsen. Det har vært en rekke langt større børsnoteringer blant selskaper som ved første øyekast ser ut som kommer fra samme miljø: hurtigvoksende tech-selskaper med forbrukerfokus, drevet fram av venturekapital, men som ennå ikke tjener penger. Eksempler er Lyft og Uber, Pinterest og Slack. Fortsatt ulønnsomme selskaper har ikke søkt seg til verdens børser i et slikt tempo siden 2000, da "dot com"-boblen sprakk.

Men selv om fellesnevnerne er mange, har tech-selskapene møtt livet etter børsnoteringen på svært ulike måter.

Uber, for eksempel, sliter tungt. I mai ble en aksje i selskapet priset inn til 45 dollar, men ved debutens slutt ble aksjen omsatt for 42. Siden har verdien falt over 30 prosent, og aksjen handles nå for under 30 dollar. Noe av forklaringen ligger i mangelen på en klar vei til lønnsomhet og skuffende omsetningsvekst.

Ups and downs

Men mang en gigant har startet dårlig på børsen. Facebook ble børsnotert i 2012, og stupte i de påfølgende månedene. Hvordan skulle en gratis tjeneste tjene penger? Siden har verdien på selskapet klatret til nye høyder, drevet av gode salgs- og omsetningstall, selv når brukerveksten bremset.

Snap, som står bak Snapchat, ble lenge latterliggjort etter børsnoteringen i mai 2017. Etter halvannet år på børsen, i desember 2018, ble aksjen handlet for i underkant av 5 dollar mot 17 dollar per aksje ved notering. I 2019 har selskapet imidlertid gjort et aldri så lite comeback, og ble på et tidspunkt i sommer omsatt for over noteringsprisen - for første gang. Snaps trøbbel bunner ut i knallhard konkurranse fra Facebook, via Instagram, men årets fremgang tilegnes blant annet deres suksessrike eksperimentering med AR - som ga både brukervekst og mer engasjement på plattformen.

Den største overraskelsen blant årets tech-noteringer er videokonferanseselskapet Zoom, som på samme måte som de andre øker omsetningen og brukerbasen kraftig. Aksjen i selskapet handles nå for 73 dollar mot en noteringsverdien på 62, med en topp gjennom sommeren på nesten 103 dollar aksjen. Hva skiller dem ut? De tjener penger, og har således blitt en favoritt blant tech-investorer som ellers kan se langt etter kortsiktig profitt. Hva som blir Kahoots skjebne, får vi vite i tiden som kommer.

Bedre utgangspunkt enn Uber

Daglig leder Salvador Baille i rådgivningsselskapet Intelis beskriver imidlertid Kahoot-aksjen som en typisk "high risk - high reward"-aksje, som kan være sårbar for svingninger, noe som igjen kan forsterkes av størrelsen på selskapet.

-- Jeg gir jo aldri direkte investeringsråd og er selv ikke i aksjemarkedet. Men hvis jeg hadde vært det, hadde jeg nok kjøpt, men hadde samtidig vært klar til å selge raskt, sier Baille, som også er ofte å høre i Shifters podcast

Når en slik bedrift børsnoteres er det gjerne mer merkevare og PR som teller, ifølge Baille.

-- Kahoot har klart å etablere en sterk posisjon med en enkel tjeneste. Det er også positivt at utgiftene vokser mye saktere enn omsetningen, noe som tyder på at forretningsmodellen kan være bærekaftig på sikt. En sterk brukerbase kan gi mulighet for flere tilleggstjenester enn frem til nå.

Han viser til oppkjøpene av Poio og Dragonbox som noe som har vært med på å styrke selskapet.

-- Det er dermed mulig å skape nettverkseffekter. På denne måten har de et mye bedre utgangspunkt enn vekstcaser som Uber for eksempel. Spørsmålet er ikke om selskapet kan tjene penger etter hvert. Det tror jeg er mulig. Spørsmålet er om selskapet er verdt så mye som dette, påpeker Baille.

Les også: Kahoot bygger edtech-gigant i Oslo: Kjøper lesespillet Poio for 57 millioner

Vekst, vekst, vekst

Selv om børsnoteringen skulle gå bra den første tiden, må selskapet levere "rimelig fort". Han tror Kahoot vil kjøre en strategi der de satser knallhardt på vekst, ja nesten til enhver pris.

-- Det vil fort gå utover bunnlinjen. Hvis skepsisen rundt slike vekstraketter fortsetter som i det siste, så kan verdien falle fort, akkurat som med Uber & co.

Selv med den eventyrlige brukerveksten Kahoot har hatt, vil det alltid være en risiko for at tungvektere vil komme inn og «kopiere» konseptet.

-- I bedriftssegmentet kan for eksempel Microsoft gjøre noe lignende, eller også kjøpe resten av selskapet. At de eier en del av selskapet, betyr ikke at de ikke kan gjøre det samme selv hvis det er strategisk riktig for dem. Store selskaper dekker alle odds, forklarer han.

-- Hva vil det bety for norsk tech hvis de lykkes med børsnoteringen?

-- Det vil det være viktig for norsk tech, fordi børsnoteringer som går bra, får oppmerksomhet fra internasjonale investormiljøer, spesielt hvis selskapet allerede har et internasjonal fotavtrykk. Det kan øke muligheter for finansiering av andre norske startups. Som sagt er investeringsmiljøer mer preget av følelser og PR enn de fleste tror.

-- Hva er «worst case»?

-- At fokus på rask vekst kaster selskapet inn i en spiral av fremtidige dårlige oppkjøp som ødelegger lønnsomheten på sikt, svarer Baille.

Les også: Slik skal Kahoot tjene 100 millioner dollar i 2022: Vil få skoler og familier til å betale

Spotify-effekt

Redaktør Olle Aronsson i tech-nettavisen Breakit, det svenske svaret på Shifter, har fulgt en rekke av de svenske IPOene de siste årene, og ser at en børsnotering fører med seg andre ting enn bare kapital.

-- Jeg vil faktisk si at en børsnoteringen av for eksempel Spotify fremfor alt betydde en ting: At selskapet ikke ble kjøpt opp. Til sammenligning ble jo for eksempel Izettle kjøpt opp. VCer ønsker seg jo exit av et eller annet slag, og da er det jo enten oppkjøp eller børsnotering. Så om man vil at selskapene fortsatt skal eies av nordmenn eller svensker, bør man være tilhenger av det siste.

Forøvrig mener han at IPOenes svenske innmarsj ikke har endret så mye.

-- Før var jo børsnotering noe et selskap gjorde for å få inn risikokapital, og det ledet til at selskapet satset mer, ansatte flere folk. Nå er jo IPO blitt mer en måte å cashe inn på, og får ikke den samme operative effekten på virksomhetene. Det er jo selvsagt en del privatpersoner i for eksempel Spotify som har kunnet cashe inn, og investere pengene i nye selskaper, men slik kunne det jo også vært uten en børsnotering.