-

Data Engineer | Klaveness Digital

-

Medeiere* | Boitano AS

-

Chief Operating Officer (COO) | ROEST

-

CEO | Kontur AS

-

VP Marketing | Glint Solar

-

Ingeniører innen kontroll, elektronikk og datasyn | Munin

-

Senior Developer | Klaveness Digital

-

Integration Engineer | MIMIRO

-

AI Engineer | Noteless

-

Senior Software Engineer | Wrepit

Venture

885 investorer ble spurt: Her er listen med krav som de stiller før en investering.

Mens noen kan forhandles, er andre skrevet i stein.

Globale venture-investeringer doblet seg i 2021. Investorer på jakt etter alternative aktivaklasser er blitt mer interessert i oppstartsmiljøet og tar posisjoner i venture-fond.

Avkastningen kan bli enorm dersom man lykkes med å komme inn tidlig i den neste enhjørningen. Med fremveksten av Silicon Valley og de globale nettgigantene, har flere av venture-selskapene kunne vise til avkastning som får Warren Buffet til å rødme.

Norske Snö Ventures har siden oppstarten en årlig avkastning på 120 prosent uten å ha gjort noen exiter.

Men det handler ikke bare om å gi gründere penger. For investorene ligger det mange djevler i detaljene.

En fersk vitenskapelig artikkel har forsøkt å avdekke hvordan venture-investorer faktisk lykkes med skape så store verdier som de gjør.

Forskerne Paul Gompers, Will Gornall, Steven N. Kaplan og Ilya A. Strebulaev ved blant annet Harvard-, British Columbia-, Chicago- og Stanford University har samlet inn data fra 885 VCer og spurt hvordan de tar avgjørelser. Det er den mest omfattende studien av disse spørsmålene som noensinne er gjennomført.

Jobber svært aktivt med siling og nye ideer

I snitt går et venture-selskap gjennom 200 selskaper per år. Av disse investerer de i snitt i fire - eller altså to prosent. Selskapene i undersøkelsen er stort sett må, bestående av team på 14 ansatte med fem profesjonelle investorer.

I snitt bruker de 22 timer hver uke på nettverksarbeid og jakt på gode selskaper og 18 timer i uken i samarbeid med porteføljeselskapene. Totalt jobber de 55 timer i uken, men det er ikke kjent hva de siste 15 timer går med til.

De fleste ideene til selskaper som de velger å bruke tid på kommer gjennom eget nettverk på en eller annen måte. Over 30 prosent av rundene stammer fra profesjonelle nettverk, mens 20 prosent er tips fra andre investorer. 8 prosent er tips fra porteføljeselskapene.

For flertallet av venture-investorene er teamet og ledelsen i selskapet svært viktig. 95 prosent svarte at dette var sentralt og 47 prosent av det var det aller viktigste. Forretningsmodell var viktig for 83 prosent, produkt for 74 prosent og marked for 68 prosent. Industri ble bare nevnt som viktig av 31 prosent av VCene.

Verdsettelse mindre viktig

Verdsettelsen på selskapet ble bare rangert som femte viktigst i den tidligste fasen, selv om dette blir viktigere i senere faser for flere av dem.

Mens norske venture-selskaper gjerne peker på egen evne til å tilføre verdi til porteføljeselskaper som svært viktig, blir dette kraftig nedprioritert i undersøkelsen.

Og der en økonomidirektør gjerne tyr til neddiskontert kontantstrøm for å få en indikasjon på et selskaps eller prosjekts verdi, regne VCene på internrente (IRR) og avkastning på kontantbeløp investert (MOIC).

Faktisk er det hele 9 prosent som ikke regner kvantitativt på investeringene i det hele tatt. De velger heller å stole på kvalitative faktorer. 30 prosent prøver heller ikke å lage scenarioer for fremtidig kontantstrøm - det er rett og slett for vanskelig til å gi noe mening.

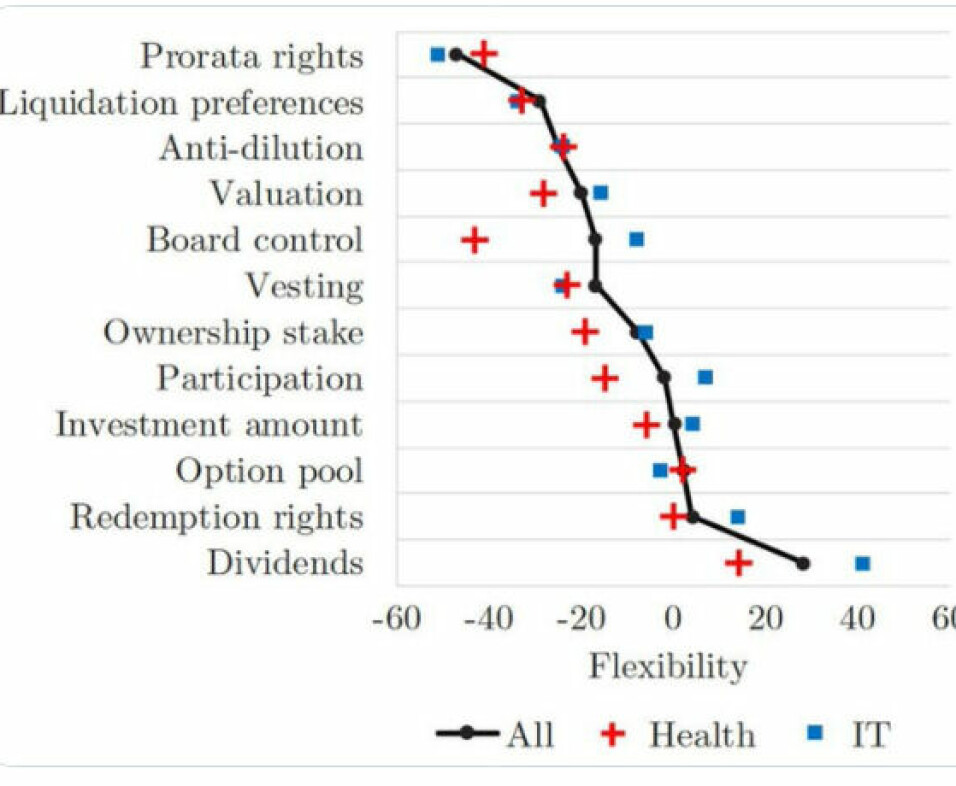

Lite fleksibilitet i noen av kravene fra venture-fond

For selskaper som aldri har hatt en venture-investor på eiersiden, er det lite som er kjent om hvilke krav som stilles. I undersøkelsen går det frem at det er ganske mange ting man ikke forhandler om i kontraktene, mens på enkelte områder er det mer albuerom.

Det er forskjeller på industrien selskaper operer i. Nesten gjennomgående var det mindre fleksibilitet i kravene for biotech enn innen IT.

På listen over det som det ikke forhandles om, finner vi pro-rata rettigheter til å delta i fremtidige investeringsrunder for å hindre eventuell utvanning. Hvem som skal prioriteres i en eventuell likvidasjon er heller ikke gjenstand for særlige forhandlinger, heller ikke levetiden på opsjoner til ansatte, verdsettelser eller styreplasser.

Investeringsbeløp er et område hvor VCene er mer rundhåndede og åpne for forhandlinger. Det er også mengden opsjoner til ansatte og eksisterende investorers mulighet til å delta i fremtidige investeringsrunder.

Siden mange VCer krever preferanseaksjer, som gir prioritet, oppstår også ofte spørsmål rundt hvilke rettigheter man skal ha til å bli kjøpt ut, såkalt innløsingsrett. Også på dette området er VCene relativt fleksible. Aller størst rom for å finne en løsning er det når det kommer til utbytte, som uansett er lite aktuelt i vekstselskaper.

Hjelper til med rekruttering

De fleste VCene svarte at de bidrar med strategisk veiledning og nettverk. 65 prosent gir også hjelp på et mer operasjonelt nivå. Rundt halvparten tar jobben med å hanke inn styremedlemmer og til og med ansatte.

Team, team og team

Helt til sist har forskerne spurt om hva som i størst grad er avgjørende for suksess. Igjen er svaret at teamet i porteføljeselskapet er desidert viktigst - både når det kommer til sukess og fiasko.

Mens 96 prosent nevner team, kommer andre faktorer som teknologi, flaks, timing, forretningsmodell og industri mye lenger ned på listen med bare 50-60 prosent som rangerte det som viktigste forklaring bak suksessene.

Skylden for fiaskoene blir av 92 prosent lagt på teamet, mens rundt halvparten mener at industri, forretningsmodell, teknologi og timing også spiller en viktig rolle.

Ingen av VCene oppga egen rolle som avgjørende for en fiasko - til forskernes store overraskelse.