-

Finance Manager (vikariat) | StartupLab

-

Data Engineer | Klaveness Digital

-

Medeiere* | Boitano AS

-

Chief Operating Officer (COO) | ROEST

-

CEO | Kontur AS

-

VP Marketing | Glint Solar

-

Ingeniører innen kontroll, elektronikk og datasyn | Munin

-

Senior Developer | Klaveness Digital

-

Integration Engineer | MIMIRO

-

AI Engineer | Noteless

Saas

Samlet «churn» for abonnementsdrevne selskaper falt til rekordlavt nivå i 2021

Fallende oppsigelsestakt kan tyde på at selskapene som lever av abonnement, er blitt flinkere til å holde på kundene.

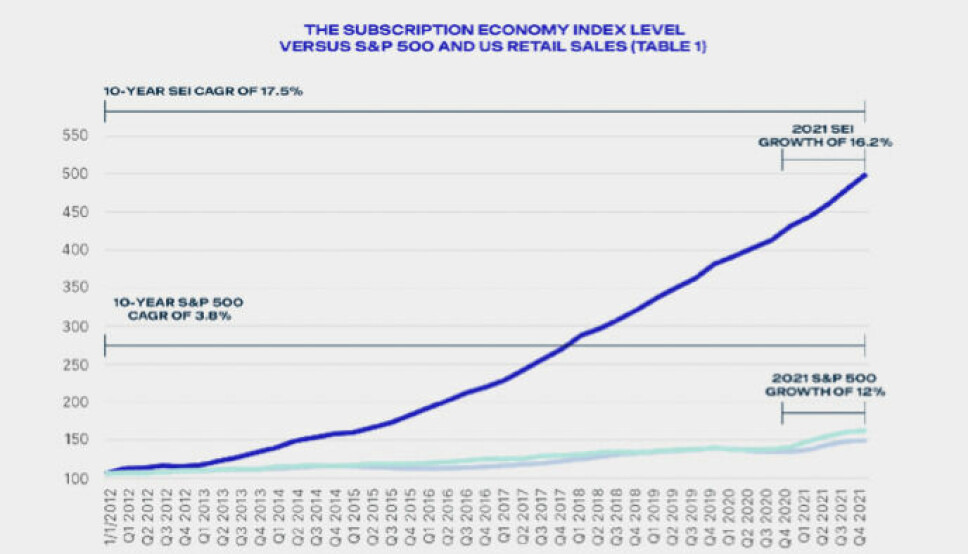

Hvert år utkommer Subscription Economy Index. Indeksen skal fange opp utviklingen for hundrevis av selskaper som har store deler av inntektene sine fra abonnement, enten det er SaaS, media, masseproduksjon, IoT, tjenester eller kommunikasjon.

De siste ti årene har indeksen vist en årlig vekst på 17,5 prosent, mens S&P500 ligger på 3,8 prosent per år.

Det var knyttet spenning til indeksen for 2021 ettersom flere av selskapene som i tidligere år har bidratt til sterkere vekst enn for de store selskapene i S&P500, som for eksempel Netflix, hadde mistet mye moment med gjenåpningen av samfunnet etter pandemien.

Fasiten er at abonnement-selskapene beholdt store deler av oppgangen også i 2021. Oppgangen er på 16,2 prosent fra året før, mens S&P500 økte med 12 prosent.

Faktisk viser dataene at den samlede churnen en sterk forbedring med 14 prosent.

Churn måles som tapet av omsetning i perioden som andel av omsetning ved inngang til perioden.

Mens årlig churn for alle selskapene samlet lå på 6,1 i 2018, 6,5 i 2019 og 6,3 prosent i 2020, falt den til 5,4 i 2021.

President i Subscribed Institute, Amy Konary, uttalte til nettstedet Inc.com at churn-raten viser tegn til at abonnementsøkonomien har modnet og at selskapene er i ferd med å bli svært gode til å gi kundene det de vil ha for å holde på abonnementet sitt.

SaaS fortsatt med sterkest vekst

Fortsatt er et SaaS-selskapene som leder an med den sterkeste veksten. Sammenlignet med andre industrier og forretningsmodeller økte forskjellene under pandemien. SaaS-selsakpene i indeksen har hatt en årlig omsetningvekst på 19,4 prosent de siste fire årene, og 16,2 prosent det siste året.

Lukrativt å selge til alle

I rapporten som følger med indeksen vises det til at mens både B2B og Enterprise har vist god vekst, blekner det sammenlignet med B2Every. Docusign er et eksempel på det siste. Selskapene som selger til alle, har naturlig nok det største markedet å rette seg mot og omsetningen er nå 3 ganger høyere enn i 2017, mens de andre segmentene har doblet seg i samme periode.

Prisøkninger og fallende nysalg for Netflix

Det gjenstår å se om veksten fortsetter. Da Netflix presenterte tall for q4 i slutten av januar, var det ikke churn, men nysalget som skuffet investorene. Aksjekursen stupte med 25 prosent på en dag etter antallet nye abonnenter kom inn på 8,3 millioner i stedet for 8,5 millioner for kvartalet. Totalt har Netflix 220 abonnenter. En relativt marginal bom på guidingen ville normalt ikke gitt så store utslag, men Netflix meldte også om 10 prosent høyere priser i januar, så en del av fallet kan knyttes til forventninger til nysalget fremover.

Andre Saas-artikler

-

Analyse: Halvert «SaaS-vekst» siden pandemien - men de beste vokser videre

Ny analyse av 19 nordiske programvareselskaper viser at den samlede årlige repeterende inntektsveksten (ARR) har falt fra 40 prosent til 16 prosent på fire år. Viking Growth kommer med flere råd til SaaS-selskaper.

-

SaaS-selskap når 30 millioner og sikter mot utlandet

Ditio leverer teknologiske løsninger for anleggsbransjen og skal nå gå internasjonalt med nytt produkt.

-

EcoOnline kjøper opp selskap

EcoOnline fortsetter oppkjøpsraidet og sikrer seg den globale plattformen D4H, en aktør innen programvare for kriseberedskap og -håndtering.

-

Viking-fond kjøper aksjer fra Verdane og blir majoritetseier i svensk SaaS

Viking Global Investors går inn som ny eier i Voyado, mens norske Verdane fortsetter som medeier.

-

Ardoq passerer 300 millioner i omsetning

Investerer i AI-funksjonalitet for videre vekst.

-

Skaleringsstjerne skal ta UtilityCloud til nye markeder: – Kinderegg og uslipt diamant

Sara Rasmussen har ti års erfaring med å skalere SaaS-selskaper globalt.