-

Direktør for KI Norge

-

Senior Key Account / Key Account

-

Konserndirektør digitalisering og teknologi

-

Senior Full-Stack Utvikler | Lawai

-

Senior Security Engineer | Firi

-

Senior Software Engineers - Frontend & Backend | Hornet

-

Medeier* | Boitano

-

Demand Generation & Campaign Manager (Scandinavia) | Infrakit

-

Utvikler | Blank

-

FullStack Site Reliability Engineer | Vespa.ai

Oppkjøp

Teknologi-nestor spår flom av internasjonale oppkjøp: – Trist for landet

Seriegründer, investor og milliardær Jens Rugseth frykter at mye av verdiskapingen i norske teknologiselskaper nå forsvinner ut av landet.

– Et betydelig andel av IT-selskapene på Euronext Growth kommer til å bli kjøpt opp fremover. Det er det ingen tvil om.

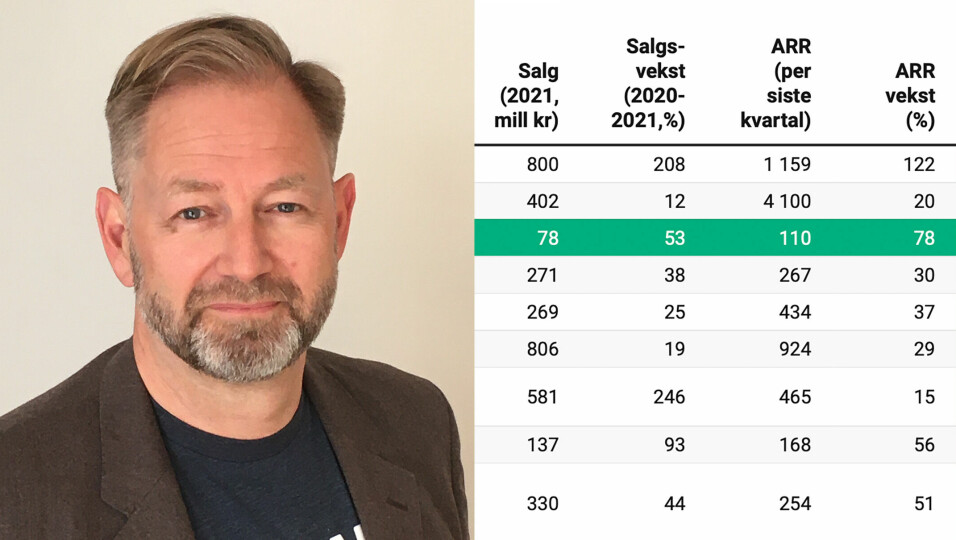

Det sier investor, styregrossist og gründer Jens Rugseth. Han er en legende i det norske IT-miljøet etter å ha startet opp en rekke store selskaper, som Crayon og Link Mobility. I dag er han styreleder i flere selskaper, også i Karbon Invest hvor han styrer mesteparten investeringene sine.

– Vi kommer til å se selskaper som ikke har livets rett på børsen, jeg blir ikke overrasket om det blir et tosifret antall oppkjøp, sier han til Shifter etter at det ble kjent at det internasjonale oppkjøpsfondet Abax Funds har lagt inn et bud på SaaS-selskapet Ecoonline. Budet er anbefalt av styret i Ecoonline.

Les også: Globale oppkjøpsfond støvsuger det norske SaaS-landskapet

Rugseth ser flere årsaker til at det er kommer så mange bud på SaaS-selskaper den siste uken.

– Det har vært en veldig svak børsutvikling det siste året. Da oppstår det gjerne et press fra aksjonærene om at noe må skje. Så vet vi at mens investormarkedet har brukt mye cash i det siste, så har oppkjøpsfondene store frie midler, sier han.

– Gjennom 2020 og 2021 fikk PE få napp når de forsøke å kjøpe selskaper. Nå sitter de der med mulighet for å plukke selskaper med lave verdsettelser.

Den erfarne investoren minner om at selv om premien PE-selskapene byr på over sluttkurs kan synes høy, så vil fondene trolig være svært fornøyd med vekst og omsetningstall som de får for prisen.

– Oppkjøpsfond har typisk en tidshorisont på fire til seks år. Selskapene som de kjøper er kanskje helt ok på et grunnleggende nivå, men på kort sikt har de ikke så mye på en børs å gjøre.

PE-fond som Ponzi-svindel

Oppkjøpsfond er kjent for å ta selskaper av børs og restrukturere dem, gjerne med gjeld for å heve veksten raskt, slik at de kan selge selskapet videre noen år senere med gevinst.

Investeringssjefen i Amundi, Vincente Mortier, uttalte onsdag til Financial Times at PE-fond kan sammenlignes med en Ponzi-svindel, oppkalt etter svindleren Charles Ponzi som var tidlig ute med pyramidespill som bedrageri. Mortiers kritikk går ut på at PE-fond selger til hverandre i en form for ringdans hvor de bare selger videre til hverandre.

– Er PE-fond de rette til å eie disse unge norske SaaS-selskapene?

– Det er litt både og. De internasjonale PE-fondene gir ro til å bygge verdier. De som nå er blitt kjøpt, er relativt unge selskaper, og de trenger ro og tid for å bygge vekst. I det er det fint at fondene har både penger og tålmodighet til å stå i det i noen år, sier Rugseth. – Men det er trist for landet.

Ifølge Rugseth er det en evig trend i Norge at det som skapes av fremtidige verdier ser ut til å forsvinne ut av landet.

– Den initielle verdiskapingen blir igjen i Norge, resten forsvinner ut. Problemet er at vi ikke har kapitalstrukturer innenfor det nye næringslivet som har tid og penger til å stå i denne overgangen. Det mangler på både skatte- og insentivordninger fra myndighetene, sier han.

– Hvilke selskaper tror du blir de neste som blir kjøpt opp?

– De som har god vekst, men ikke tjener penger ennå, er de første som går. De som har historisk gode resultater, men er lavt priset nå på grunn av den depressive stemningen i markedet, blir det vanskeligere å ta av børsen. Jeg blir overrasket hvis aksjonærer med god underliggende vekst og økonomi lar seg kjøpe opp.

– Hva tenker du om markedet fremover?

– Det kommer tilbake, kanskje blir det oktober, kanskje januar, det vet vi ikke. Men aksjonærene som selger fundamentalt gode selskaper nå på grunn av utålmodighet, kan være et problem.

– Hva er ditt råd til startups som vurderer børsnotering fremover?

– Fokuser på det operasjonelle. Hvis operasjonell drift er god, trenger du ikke være bekymret og kan sitte rolig i båten eller gå på børs, kursene kommer tilbake. Har du en virksomhet som er år unna å nå sitt potensiale, bør du kanskje heller forbli utenfor fordi verdivurderingen blir ikke i nærheten av det du håper på.