-

Leder for utstedelse og styring av BankID

-

Head of Finance

-

Direktør for KI Norge

-

Konserndirektør digitalisering og teknologi

-

Senior Full-Stack Utvikler | Lawai

-

Senior Security Engineer | Firi

-

Medeier* | Boitano

-

Utvikler | Blank

-

FullStack Site Reliability Engineer | Vespa.ai

-

Lead Security Software Engineer | Vespa.ai

Saas-Verdsettelse 1 av 3

"SaaS-massakren" har rammet disse bransjene hardest

Slik verdsettes SaaS-selskaper. En rekke norske SaaS-suksesser er i dårlig selskap.

Nå skal alt selges som en tjeneste. Everything as a service-modellen - som i korte trekk går ut på å selge tilgang gjennom fast betaling, har økt i omfang. Nå sist var det solcellepanel-selskapet Otovo som kunngjorde at også de var blitt et SaaS-selskap.

Det er en effekt av digitaliseringen at stadig flere varer og tjenester kan selges som programvare. SaaS-selskaper har flere ting felles, men kanskje aller mest sentralt er at tjenesten som selges, tilbys i nettskyen.

Populært blant investorene

En annen grunn til at modellen dukker opp i stadig flere selskapers kvartalsrapporter, er at den er populær blant investorene. Når man selger abonnement av programvare kreves det lite kapital, og man får høye bruttomarginer (salg minus varekost som andel av salget). Kostnadene ved å skaffe nye kunder, som salg og markedsføring, tas umiddelbart, mens inntekter som gjentas regelmessig gjennom avtalte lange kontrakter, gir en form for kontroll som mange investorer også verdsetter.

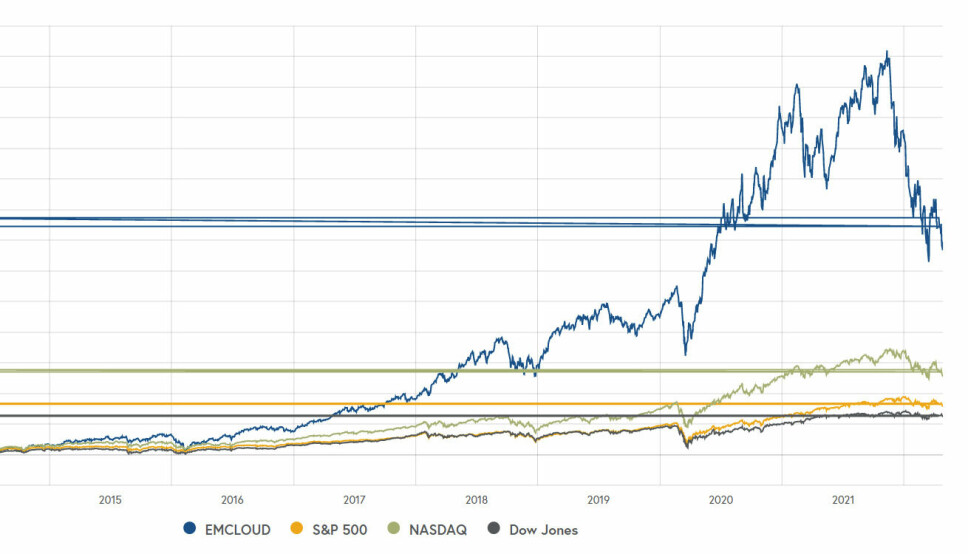

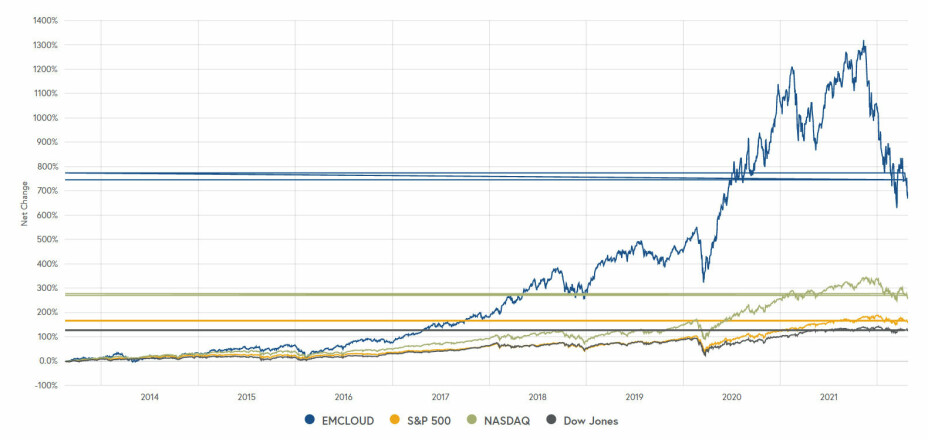

Og for dem har det vært mye å like de siste årene. Mens den årlige veksten for tech-børsen Nasdaq lå på 12 prosent fra 2016 til 2020 og S&P500 klokket inn 5 prosent per år, var snittet for SaaS-selskaper 31 prosent per år.

Bessemers cloud index viser at selskapene som inngår i indeksen, skybaserte - gjerne SaaS, i november 2021 hadde økt sin gjennomsnittlige verdi med 1200 prosent siden 2012. Til sammenligning var tek-børsen Nasdaq opp 330 prosent og S&P 500 opp 200 prosent.

SaaS-selskapene fortsatt i god form

Siden november har pilene pekt bratt nedover. Fra toppen er det snakk om at fall på 40 prosent i Bessemer Cloud Index. For mange selskaper er fallet betydelig mye brattere.

Janelle Teng i Bessemer Venture Partners. Har i en mye omtalt bloggpost sett nærmere på utviklingen og kommet til at fallet i stor grad må kunne sies å ha bakgrunn i økende frykt for inflasjon og høyere renter.

Slik hun ser det, er SaaS-selskapene fortsatt i god form med en gjennomsnittlig årlig vekstrate på 41,6 prosent og bruttomarginer på over 71 prosent.

Bessemers efficiency score måler veksten i gjentakende inntekter (ARR) mot hvor mye av cash-reservene som brennes av på å oppnå dem. I snitt for selskapene i indeksen ligger efficiency score på 0,45.

Hadde den vært på 0,5, ville det betydd at for hver dollar du får i nye gjentagende inntekter, så bruker du to dollar på å hente dem inn gjennom salg.

Det er vanlig å anta at dersom man ligger under 0,5, er det problematisk fordi en for stor del av av salget slukes av kostnadene ved salget. Alt over 1,5 anses som best i klassen.

Verdsatt til 10 ganger neste års omsetning

Når det gjelder verdsettelse, er gjennomsnittet som utgjør Bessemer-indeksen i skrivende stund en multippel på 10,5 ganger neste års omsetning. Medianen er 9. Det er ned 62 prosent siden rekorden våren 2021 - da den var på 27,5.

Selv om alle SaaS-selskapene faller, er det betydelig variasjon mellom vekstvinnerne og de andre. Selskapene med forventet lav vekst, under 15 prosent i årlig omseting, har falt i snitt 78 prosent fra toppen. Mens selskaper med over 30 prosent forventet vekst har falt 54 prosent. Men så var de også svært høyt verdsatt med en multippel på 39,4. Nå ligger de på 18,1.

Store bransjeforskjeller

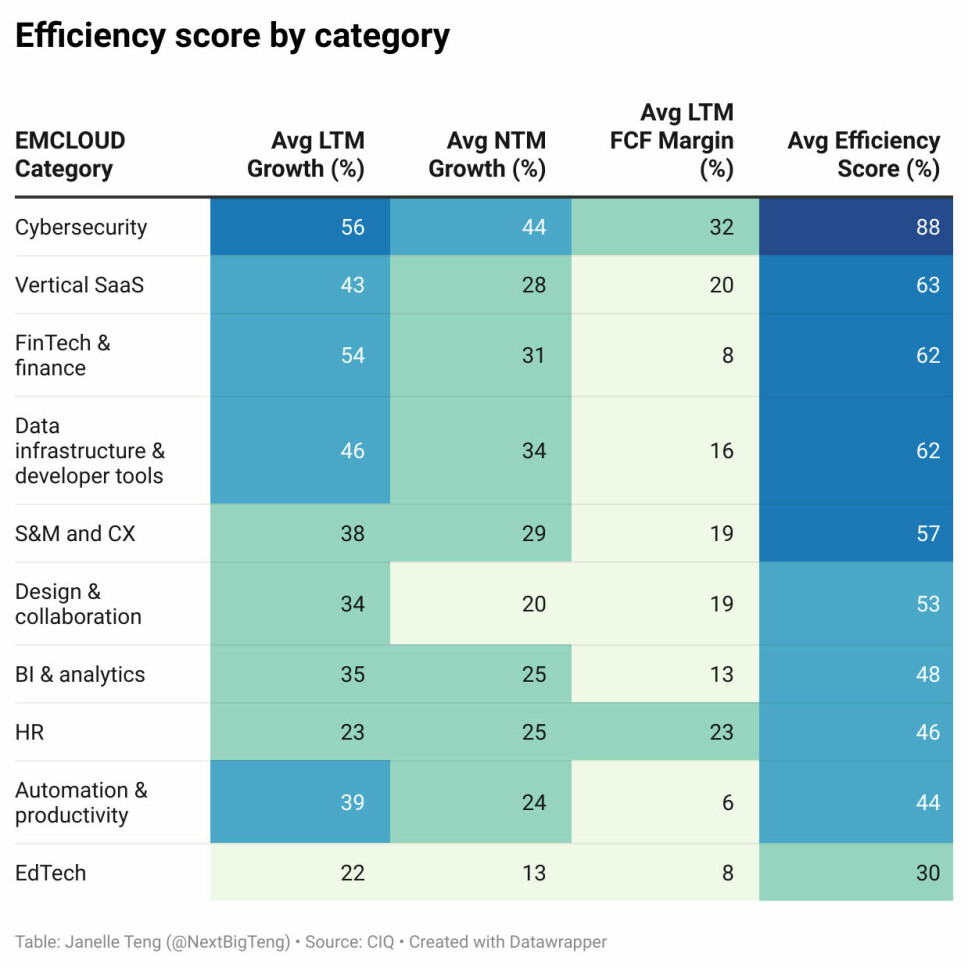

Det er også store forskjeller mellom bransjene når det kommer til verdsettelser akkurat nå. Øverst troner datasikkerhet med en gjennomsnittlig efficiency score på 88. Fintech og infrastruktur for databehandling følger på plassene bak med over 60 i efficiency score.

Helt på bånn finner vi business analytics, HR, og automasjon. Ed-tech handles nå til 1,6 ganger neste tolv måneders omsetning, det laveste av alle skyselskapene. Det er også her norske SaaS-selsakaper har flere av sine sterkest kort med selskaper som Kahoot og hele Ed-tech-klyngen, men også Zalaris og CatalystOne Solutions innen HR.